Le 9 février dernier se tenait la première édition des Rencontres Fincley. Un événement au format webinar, rassemblant plus de 70 personnes sur le thème de l’Open Banking, organisé et animé par Fincley Consulting.

A cette occasion et pendant une heure, différents experts, issus de la banque, d’entreprises et de fintech ont pu prendre la parole afin d’aborder deux problématiques :

Panel des intervenants de la table ronde crédit : Comment l’Open Banking optimise le risque de crédit et l’expérience client ?

Panel des intervenants de la table ronde paiement : Comment accélérer les usages liés à l’initiation de paiement ?

Modérateurs

L’Open Banking : une solution pour financer plus, mieux et rapidement.

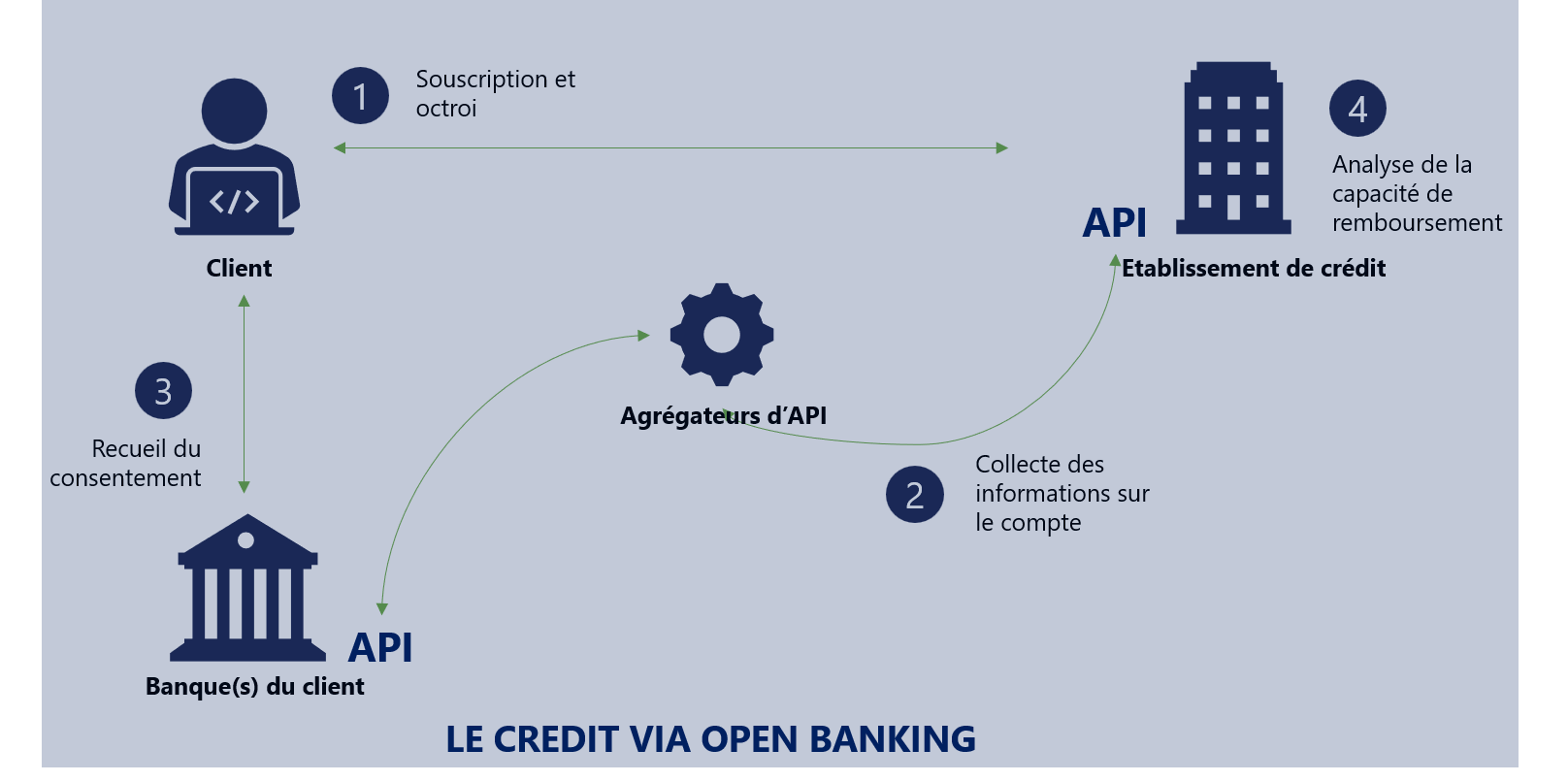

L’Open Banking est une pratique permettant aux startups et aux institutions financières d’accéder aux données bancaires des consommateurs via des interfaces de programmation d’applications (API) ouvertes. Les fintechs telles que Paywise[1] et Algoan[2] exploitent l’Open Banking pour proposer des solutions innovantes à leurs clients, tandis que les acteurs bancaires cherchent à maîtriser leur risque et à améliorer les parcours de bout en bout en s’appuyant sur les innovations portées par ces acteurs.

Paywise utilise les données collectées auprès des banques via les API Open Banking pour identifier les dépenses à financer et fournir un profil de client à travers un scoring spécifique. Algoan fournit des solutions innovantes permettant aux entreprises et aux prêteurs de mieux gérer le risque de crédit en utilisant l’Open Banking. Les deux startups exploitent les données Open Banking de la même manière mais s’adressent à des cibles différentes. Yapily[3] assure la connectivité des données bancaires et propose une interface unique pour accéder aux API de plusieurs milliers de banques. Les établissements financiers exploitent ces données en se connectant directement à des agrégateurs comme Yapily ou en exploitant les retraitements réalisés par des startups telles que Algoan et Paywise. Orange Bank[4] a décidé d’intégrer l’Open Banking dans ses parcours d’octroi de crédit pour deux de leurs produits afin d’accélérer leur commercialisation et de mieux maîtriser ses risques.

Les participants de la table ronde conviennent que l’Open Banking est l’avenir de l’industrie du crédit et que toutes les décisions de crédit seront basées à terme sur cette technologie pour permettre un financement plus efficace, améliorer l’expérience client tout en optimisant la maîtrise des risques.

L’Open Banking a le potentiel de transformer le paysage financier en permettant l’innovation et la concurrence dans l’industrie bancaire. Les intervenants s’accordent sur son potentiel à offrir des services financiers plus personnalisés et à améliorer la qualité de l’expérience utilisateur. Cependant, ils soulignent également les défis à surmonter, notamment en matière de qualité des données et de comportement clients. Les experts proposent des pistes d’évolutions comme l’accès à d’autres données, telles que les comptes d’épargne et de crypto-monnaies, et l’exploitation de l’Open Banking pour l’ensemble du cycle de vie du crédit, et pas seulement à l’octroi. Nicolas Munoz insiste sur le besoin de rassurer les utilisateurs finaux quant à l’usage de leurs données pour augmenter la confiance et l’adoption de cette technologie.

L’Open Banking est un mouvement en constante évolution qui nécessite une collaboration étroite entre les banques, les fournisseurs de services et les clients pour atteindre son plein potentiel.

Tous les intervenants s’accordent sur le fait que l’Open Banking sera un outil fondamental dans la gestion de la relation entre le prêteur et son emprunteur. Il permettra de gérer cette relation de bout en bout et de proposer de nouveaux services à valeur ajoutée. Cependant, il est nécessaire d’identifier quels facteurs pourraient contribuer à son essor. C’est une technologie qui permet le partage de données bancaires entre différentes institutions financières pour proposer des services innovants et améliorer l’expérience client. Pour qu’elle joue un rôle prépondérant dans les parcours de crédit, il est important de prendre en compte plusieurs facteurs clés :

- L’implication des pouvoirs publics pour favoriser la confiance ; Le gouvernement britannique a par exemple fait appel à l’Open Banking pour l’octroi de financement aux entreprises dans le cadre de son plan de relance. Ce type d’initiative publique encourage une adoption plus large et plus rapide de cette technologie.

- Avoir un modèle vertueux pour tous les acteurs impliqués ; Certaines banques peuvent percevoir l’Open Banking comme une obligation réglementaire plutôt qu’une opportunité, et doivent allouer des ressources pour maintenir et améliorer leur écosystème technologique, notamment les API, sans profiter d’un modèle économique rentable. Pour les encourager à investir davantage dans l’amélioration de leurs API, il est nécessaire qu’elles perçoivent les avantages de l’Open Banking, tels que la génération de revenus supplémentaires grâce à de nouveaux produits et services. La collaboration avec des partenaires techniques fiables, qui proposent des solutions déjà éprouvées ou l’exploration de nouvelles formes de relation avec des acteurs spécialisés peuvent être des facteurs clés de réussite.

- La protection des données des consommateurs ; Celle-ci reste l’un des freins les plus importants à l’adoption de l’Open Banking. Pour assurer la démocratisation de cette technologie, il est primordial de gagner la confiance des acteurs, en particulier des clients finaux, et de communiquer sur la sécurité des données et l’usage qui en sera fait dans le contexte dans lequel elles ont été sollicitées.

- La maîtrise du coût du risque ; L’Open Banking permet une meilleure évaluation et gestion du risque crédit, ne se limitant pas aux données socio-démographiques. Dans le cadre des parcours crédit, et dans le contexte de taux des offres de financement plus compétitives.En conclusion, l’Open Banking permet de financer plus en élargissant le marché à une nouvelle catégorie de clients, de financer mieux en maîtrisant les risques et de financer plus rapidement. Sur certaines gammes de produits, la rapidité de prise de décision est un avantage concurrentiel pour les établissements financiers qui ont adopté l’Open Banking dans leur processus d’octroi de crédit.

L’expérience client et au cœur de l’adoption de l’initiation de paiement par Open Banking

Grâce aux perspectives éclairantes de nos intervenants, enrichies par leurs retours d’expérience et leurs projections innovantes, nous avons exploré les avantages de l’Open Banking pour les acteurs du crédit en termes d’optimisation de la gestion des risques et d’amélioration de l’expérience client. Nous avons ainsi pu identifier les principaux avantages de cette technologie de pointe. Les intervenants de la deuxième table ronde ont pu apporter leurs points de vue sur les possibilités qu’offre l’Open Banking pour les activités de paiement.

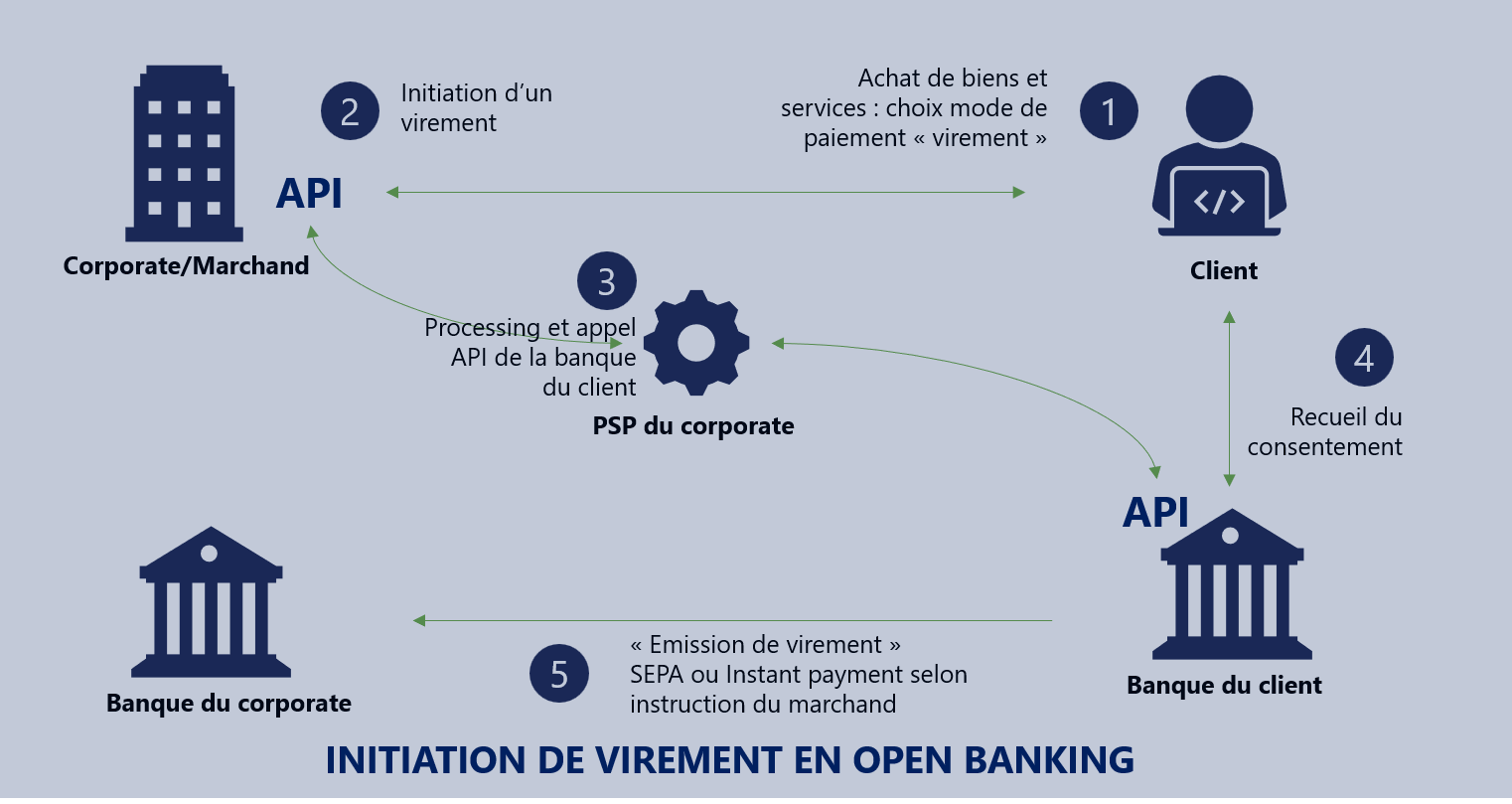

L’initiation de paiement, une nouvelle méthode pour effectuer des transactions financières, est de plus en plus répandue sur les sites de e-commerce. Cette option permet aux entreprises et aux particuliers de réaliser des paiements à des bénéficiaires sans impliquer leur banque. Concrètement, cela signifie que l’ordre de paiement peut être transmis via une interface en ligne ou sur mobile, différente de celle de la banque où est détenu le compte bancaire. Les paiements par virement sont également une alternative proposée aux méthodes de paiement traditionnelles sur les sites de e-commerce.

Le principal enjeu de cette nouvelle méthode de paiement est l’immédiateté de la transaction.

Pour favoriser l’émergence et la démocratisation des paiements instantanés, il est essentiel de développer des cas d’utilisation pratiques et de gagner la confiance des consommateurs. Les experts identifient trois facteurs clés pour l’adoption de ces nouveaux moyens de paiement : la stabilité du produit, la confiance des consommateurs, et l’authentification forte.

Il est également important de souligner que l’expérience client est centrale dans les parcours de paiement, que ce soit en ligne ou en magasin. Cependant, la sécurité ne doit pas être négligée. L’authentification est un moyen de rassurer les clients pendant l’acte d’achat et de favoriser l’adoption d’une méthode de paiement plutôt qu’une autre.

L’initiation de virement par Open Banking offre de nouvelles possibilités de paiement dans les échanges commerciaux. Les acteurs tentent de tirer parti de son apport : instantanéité, sécurité et son coût face aux méthodes de paiements conventionnelles. Toutefois, son adoption n’est pas encore à la hauteur des bénéfices qu’elle apporte.

Cette méthode de paiement en ligne commence à devenir une alternative sérieuse au paiement par carte. En effet, avec la DSP2 et l’Open Banking, les parcours clients convergent, rendant les paiements par virement plus faciles à utiliser en évitant la saisie de l’IBAN et en facilitant la réconciliation grâce aux métadonnées véhiculées dans le flux.

Les experts soulignent également que le virement instantané offre des avantages tels que la rapidité, la fluidité et l’irrévocabilité, ce qui en fait un atout majeur pour accélérer les transactions. Toutefois, des questions subsistent quant aux frais liés à cette méthode de paiement et à l’adoption de l’initiation au paiement. Pour stimuler son adoption, il est important de réduire les coûts de traitement et de rendre le parcours de paiement fluide et familier pour les clients.

La Commission européenne encourage également les banques à rendre le virement instantané gratuit de manière uniforme à l’avenir, ce qui pourrait aider à stimuler son adoption et à augmenter la part de marché de cette méthode de paiement. L’objectif de la Commission est de généraliser cette méthode de virement qui ne représente que 11% du total des virements dans l’UE et moins de 6% en France.

Certaines banques ont commencé en facturant des frais pour chaque virement instantané émis, mais n’ont pas encore trouvé de modèle économique viable pour financer les investissements nécessaires à la mise en place et à l’exploitation de ce service.

Avec l’arrivée de nombreuses fintechs, le secteur financier est devenu très concurrentiel, et les banques cherchent à fidéliser leurs clients en travaillant avec les enseignes et les marchands. Les experts soulignent également l’importance de la collaboration entre les banques, les enseignes et les acteurs tiers pour promouvoir l’adoption de nouvelles méthodes de paiement et la confiance des consommateurs.

Pour Thierry Meimoun, CEO de Paytweak[5] , les enseignes jouent un rôle clé dans l’adoption et la démocratisation des solutions financières innovantes, tandis qu’Anaïs BECQUART, Head of Partnerships chez Upstream pay[6] , insiste sur la nécessité de rendre les méthodes de paiement accessibles aux marchands.

En somme, la table ronde met en évidence la nécessité d’encourager l’adoption de nouvelles méthodes de paiement et de trouver des modèles économiques viables pour les services financiers.

Conclusion de Fincley consulting

L’Open Banking est une pratique émergente dans l’industrie financière qui permet à des tiers, tels que les startups FinTech et les institutions financières, d’accéder aux données bancaires des consommateurs grâce à des interfaces de programmation d’applications (API) ouvertes. Cette pratique a été rendue possible grâce à la réglementation européenne de la DSP2, qui oblige les banques à ouvrir l’accès à leurs données.

Grâce à l’accès aux données bancaires des emprunteurs, les organismes de crédit peuvent évaluer leur capacité à rembourser un prêt et leur proposer des offres de crédit adaptées à leur profil. Les agrégateurs de crédit utilisent également l’Open Banking pour collecter les données bancaires des consommateurs et leur offrir des parcours crédit personnalisés.

Dans le domaine du paiement, l’Open Banking permet aux consommateurs de réaliser des paiements sans utiliser les services traditionnels de carte de crédit ou de débit. Les consommateurs peuvent utiliser des applications tierces pour effectuer des paiements en temps réel, ce qui permet de réduire les frais de transaction, d’améliorer l’expérience utilisateur et de sécuriser l’acquisition pour les marchands.

Alors que l’Open Banking continue de se développer, il est probable que nous assistions à une nouvelle évolution vers l’Open Finance, où les données financières des consommateurs seront disponibles pour des tiers au-delà des seuls comptes bancaires. Les consommateurs pourraient ainsi être en mesure de partager leurs données financières provenant d’autres sources, telles que des investissements, des assurances et des crédits. L’Open Finance pourrait également offrir des opportunités pour une plus grande innovation dans l’industrie financière, comme des offres de prêts basées sur la solvabilité réelle des emprunteurs dans différents types d’actifs financiers.

La réglementation de la DSP3, qui est actuellement en cours de développement, pourrait aider à faciliter cette transition vers l’Open Finance en ouvrant davantage l’accès aux données financières des consommateurs. Cela pourrait conduire à des avancées significatives dans l’offre de services financiers personnalisés et de nouveaux produits financiers innovants.

À propos Fincley consulting

Fondé par des associés issus du conseil et de la banque, Fincley consulting est un jeune cabinet de conseil en management, stratégie et organisation, spécialisé dans les services financiers. Nous nous appuyons sur une démarche pragmatique et sur notre compréhension fine des métiers de nos clients pour développer des approches innovantes et sur-mesure. Notre ambition est de construire des relations privilégiées avec nos clients pour les accompagner sur le long terme. Nous mettons en œuvre notre savoir-faire de consultant pour la réalisation de leurs projets. Notre pratique du conseil se caractérise par notre attachement au travail de « terrain ».

[1] A propos de Paywise : PayWise App est une marketplace de BNPL post-achat connectant des emprunteurs particuliers à des prêteurs (organismes de crédit et banques). Notre technologie permet aux prêteurs de générer un nouveau canal de financement tout en pilotant finement leur risque et aux emprunteurs de transformer une sélection de dépenses en trésorerie. Sans paperasse et instantanée, Paywise utilise la puissance de l’Open Banking pour livrer un scoring fiable et une décision en temps réel. Paywise prend en charge, d’une manière automatisée et en temps réel, tout le process depuis l’onboarding des emprunteurs jusqu’à la collecte des fonds à l’échéance.

[2] A propos de Algoan : Leader en Europe du Crédit Scoring API, Algoan offre aux fintech, retailers, et institutions financières des outils d’aide à la décision de crédit, intégrables par interface de programmation aux parcours de BNPL, d’octroi de crédit, d’abonnement automobile, ou encore de crédit immobilier. Basées sur l’Open Banking (le partage sécurisé des données bancaires des demandeurs de crédit), les solutions Algoan permettent de réduire de moitié le risque de crédit, le nombre de candidats à l’emprunt acceptés, de réduire les coûts de traitement et d’offrir un parcours 100% numérique sans faille.

[3] A propos de Yapily : Yapily est un fournisseur d’infrastructure Open Banking, permettant aux entreprises d’accéder de façon transparente aux données financières et d’initier des paiements. Conçu et construit pour l’Open Finance, Yapily permet d’offrir des produits financiers innovants et plus équitables. La société a levé 68 millions de dollars de fonds à ce jour et fournit une infrastructure aux leaders du secteur, notamment American Express, Intuit Quick books, Moneyfarm, Volt, Vivid et BUX. Basée à Londres, au Royaume-Uni, Yapily emploie plus de 100 personnes et continue de se développer rapidement.

[4] A propos Orange Bank Orange Bank propose des offres bancaires conçues nativement autour des usages mobiles des clients, à la pointe de l’innovation et en forte synergie avec l’activité télécom. Son offre comporte tous les services bancaires fondamentaux avec des cartes bancaires standards et Premium, un livret d’épargne, une offre de prêt personnel, des assurances… En décembre 2020, Orange Bank poursuit sa stratégie de développement avec l’acquisition d’Anytime, une fintech répondant aux besoins des professionnels, des entreprises et des associations.

[5] A propos de Paytweak : PAytweak propose une API et des services de paiement universels connectés à 500 Banques & PSP pour permettre aux entreprises d’accepter le paiement électronique sécurisé sur tous les canaux, dans le monde entier. Paytweak facilite l’encaissement, la prise d’acompte, le recouvrement, la vente à distance et le paiement sur le lieu de vente via des fonctionnalités uniques sur le marché. Paytweak déclenche des paiements instantanés qui accélèrent les encaissements et réduisent le délai de paiement de vos clients.

[6] A propos de UpStreamPay : UpStream Pay est la plateforme SaaS d’expérience de paiement qui garantit aux marchands une expérience de paiement personnalisée et unifiée au service de la performance et de la conversion. Grâce à une intégration unique, UpStream Pay permet d’agréger tous les prestataires de paiement, de personnaliser les parcours utilisateurs et d’optimiser en temps réel et en un point unique l’ensemble des flux de transactions. Notre solution aide ainsi les marchands à construire une offre de paiement sur-mesure et à simplifier la gestion et le pilotage complexe des processus afin de gagner en efficacité et d’offrir une meilleure expérience d’achat aux utilisateurs.