07 Juin 2022 : L’UFC Que Choisir appelle le Gouvernement à mettre un frein, via la loi pouvoir d’achat, aux pratiques tarifaires des banques de détail traditionnelles, jugées abusives en matière de frais d’incidents(1). Objectif : économiser, sur le résultat des banques françaises, 1 milliards d’euros de pouvoir d’achat, notamment au bénéfice des ménages français financièrement fragiles.

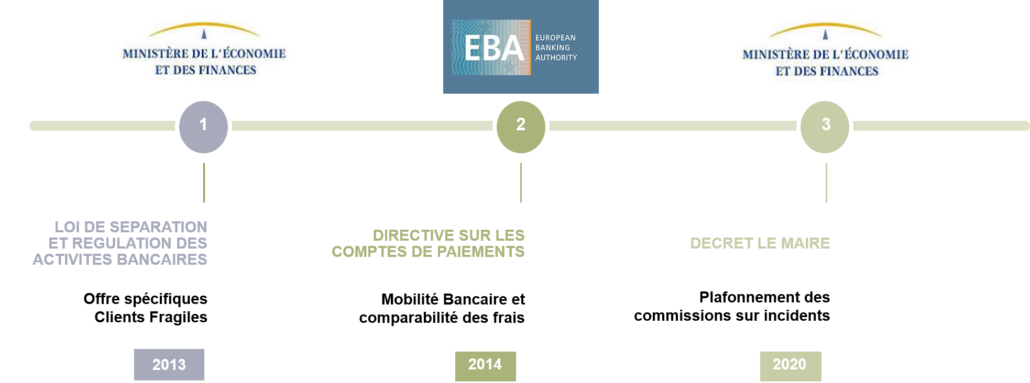

A l’image de cette récente actualité, les banques de détail traditionnelles font face, depuis la crise économique de 2008, à une défiance générale de la part de l’opinion publique et des organes politiques. Résultat : un cadre réglementaire plus favorable à la protection des consommateurs, un plafonnement sur certains tarifs bancaires, et une compétition plus intense entre les acteurs du marché bancaire.

–

–

–

***

L’essor d’un cadre réglementaire en faveur de la protection des consommateurs pousse les banques à revoir leur modèle tarifaire, notamment vis-à-vis des clientèles fragiles.

***

1. Offre Clients Fragiles : une offre peu valorisée pour un segment de clientèle à enjeu.

L’Offre spécifique Clients Fragiles (OCF) est une offre de services bancaires de base destinée aux clients en situation de fragilité financière. Elle est obligatoirement proposée par toutes les banques aux clients répondant aux critères de fragilité financière (ex. nombre d’incidents sur les 3 derniers mois, niveau de revenu), dans le but de lutter contre le surendettement de ces populations.

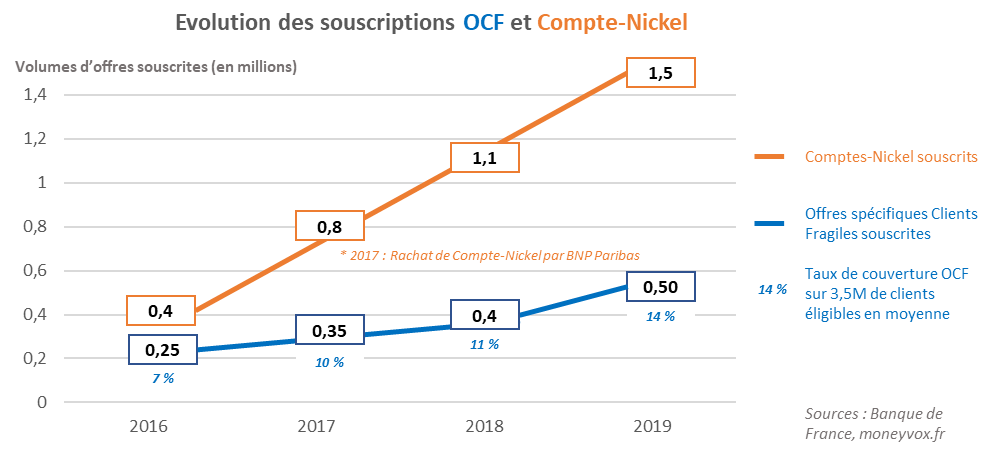

Si l’OCF est à présent intégrée à l’offre des banques, force est de constater que son impact a été modéré jusqu’à présent. Les derniers chiffres disponibles montrent que sur 2019, le volume des offres spécifiques souscrites s’établissait à 300.000. Un chiffre équivalant à moins de 10% des 3,5 millions de clients estimés en situation de fragilité financière.

Le faible dynamisme à l’égard de cette offre contraste avec la croissance d’offres « low-cost » proposées par les néo-banques. Celles-ci prennent des parts de marché croissantes à l’image des 2,5 millions de comptes Nickel ouverts à fin 2021, en progression de 26,6% par rapport à 2020(2).

–

–

Sans aucun doute, l’OCF demeure aujourd’hui mal perçue par les clients qui en sont éligibles. En cause, l’étiquette stigmatisante de « fragilité financière », et peu d’effort de la part des banques pour mettre en avant l’avantage de sécurité et de simplicité lié à cette offre.

Pour autant, ces mêmes clients composent en bonne partie le portefeuille des néo-banques et banques alternatives, tels le compte-Nickel. Ainsi, il existe sur ce segment de clients un réel engouement pour une offre bancaire de base à moindre coût. Nous comprenons donc que si les banques souhaitent conserver ces clientèles, elles doivent le démontrer au travers d’une communication adéquate à leurs attentes concernant l’OCF, en lui donnant une image dépassant le caractère d’obligation réglementaire.

Pour deux raisons, les banques ont un avantage à s’intéresser aux clients « fragiles », et à maintenir leur relation avec ces clientèles via l’OCF :

- Cette offre comporte pour la banque un risque très faible de part l’adaptation des moyens de paiements assortis(3), prémunissant banques et clients d’une survenance trop importante d’incidents de paiements, ou de situations pérennes de découverts.

- Les banques peuvent à moindre risque capter des clients dont la surface financière est susceptible de progresser fortement. Ces clients traversent pour la plupart une situation temporaire de fragilité financière, souvent liée à un divorce, une séparation, ou une situation d’emploi précaire.

En prenant en compte les besoins spécifiques des clients fragiles, en capitalisant sur une offre de service adaptée et une relation d’accompagnement, les banques peuvent bénéficier sur ce segment d’une perspective future de PNB sur commissions, dès lors que les clients sortent de fragilité et sont susceptibles de mieux s’équiper en services bancaires.

2. Les banques sont sujettes à un cadre concurrentiel de plus en plus compétitif.

La directive sur les comptes de paiements (PAD) instaure 3 exigences en matière de comparabilité des frais :

- La fourniture du document d’information tarifaire, extrait standardisé des tarifs sur les services les plus représentatifs,

- Le relevé annuel des frais, document standardisé récapitulant la facturation des frais bancaires sur les services liés aux comptes de paiement sur l’année échue,

- Le respect d’une terminologie harmonisée sur les 8 services bancaires les plus représentatifs au sein de l’ensemble des documents et supports à destination du client.

Malgré ces mesures, les associations de consommateurs reprochent constamment aux banques leur manque de transparence, et particulièrement la complexité de leurs brochures tarifaires, qui comportent généralement entre 200 et 600 tarifs différents.

S’il est vrai que les banques sont mises au challenge d’une approche plus client-centrée de leur stratégie tarifaire, et de la présentation de celle-ci vis-à-vis de leurs clients, cet argument est relatif :

- La diversification de l’offre étant un axe fort de développement pour les banques, la documentation tarifaire devient naturellement plus dense, sans impacter la lisibilité des tarifs de services essentiels dans le document d’information tarifaire et en entête des brochures.

- Dans un second temps, en dehors de la difficulté de lecture liée à la densité des brochures tarifaires, un client multi bancarisé peut aujourd’hui mieux comparer la facturation de ses services bancaires consommés grâce aux relevés annuels de frais fournis en janvier.

La directive PAD embarque également une réglementation en faveur de la mobilité bancaire. Cette mesure transfère la responsabilité aux banques de réaliser pour le compte du client certaines démarches complexes liées au changement d’établissement (ex. transfert des mandats de prélèvement). Il en résulte une intensification du cadre concurrentiel des banques.

Malgré des débuts timides, les chiffres disponibles à ce sujet démontrent que (4):

- La proportion de clients recourant à ce dispositif augmente à mesure qu’ils prennent connaissance de ce dispositif (de 2,5% de taux de changement en 2014 à 5,5% en 2019),

- Les clients qui sollicitent ce service sont pour la plupart des hauts potentiels, à savoir des clients jeunes (18 à 24 ans) dans des catégories de revenus supérieurs,

- Le choix des clients changeant de banque s’opère principalement sur la base de la qualité de service et le prix des services bancaires.

3. Le plafonnement des frais mis en vigueur par le décret Le Maire du 1er novembre 2020 (5), est une mesure contraignante pour la réalisation du PNB sur commissions.

Avec un plafonnement « par client » et non-plus « par compte », cette mesure instaure une nouvelle approche en matière de tarification des clients. En pratique, la complexité de la mesure tient à ce qu’un client multi-détenteur de comptes, ou détenant un compte joint dont le cotitulaire est en situation de fragilité financière, se voit bénéficier d’un plafond unique à 25€ par mois sur l’ensemble des comptes. Si le client détient l’OCF, ce plafond passe à 20€ par mois et 200€ par an.

La complexité et l’immédiateté de cette demande du gouvernement sont un défi pour des banques connues pour la complexité de maintenance et d’évolution de leurs systèmes d’information. Elles sont tenues de s’engager sous contrôle des régulateurs, du gouvernement, des associations de consommateurs (6) et des clients dénonçant les erreurs et abus de facturation sur les réseaux sociaux.

Les banques faisant défaut aux attentes en matière de protection des clients fragiles encourent de fait un risque d’image fort, amplifié par l’influence croissante des media et d’une opinion publique généralement défavorable à leur égard.

A noter que sur ce domaine la Banque de France a récemment salué les efforts et résultats encourageants sur les actions d’identification des clientèles fragiles menées par les banques, à la suite de la publication du rapport annuel de l’Observatoire de l’Inclusion Bancaire (OIB), démontrant une baisse des frais appliqués à ce segment(7).

***

De quels leviers les banques disposent-elles

pour développer leur PNB sur commissions ?

***

Les banques sont contraintes de réagir à un contexte en tension en réformant leur modèle de création du PNB sur commissions. Dans un environnement de taux bas durables et de restrictions croissantes sur la tarification des services bancaires, François Villeroy de Galhau, président de l’ACPR, appelle les banques à agir sur l’innovation technologique, la maîtrise des coûts et la diversification des sources de revenus pour développer leur rentabilité en parallèle de leurs difficultés à développer leur PNB sur commissions(8).

1. Les nouveaux usages poussent les banques vers davantage d’innovation digitale

En période de Covid-19, les usages des clients ont accéléré leur mutation. Les contacts en agence ont décru, cédant la place à une relation bancaire digitalisée devenue la norme. Cette relation à distance s’effectue via des services self-carisés ou des contacts à distance par téléphone ou visioconférence.

Des services plus innovants voient également le jour, en lien avec les préoccupations des clients : solutions de paiement différé, paiement fractionné… Autant de services qui persistent à faire grandir l’intérêt envers les services proposés par les prestataires de services de paiements et à susciter un risque de désintermédiation pour les banques.

Au prix d’efforts conséquents pour se doter de nouvelles offres de services, les banques répondent aux nouvelles manières de consommer de leurs clients. Les stratégies employées sont diverses : le développement d’outils internes ou, plus fréquemment, l’acquisitions ou la participations au capital des nouveaux acteurs.

Au lieu d’une menace, les Fintechs sont à présent un relai de croissance des groupes bancaires traditionnels, grâce à la synergie entre les innovations offertes par les Fintechs et les moyens de développement mis à disposition par les banques tels que le capital, les offres complémentaires de services, ou encore une ouverture internationale(9).

2. Une offre de services diversifiée et une tarification centrée sur la value-to-customer

Le modèle de banque universelle dominant sur le marché français se prête aisément au jeu du cross-selling. Services de bancassurances, services de cybersécurité et de lutte anti-fraude, services avancés de gestion des dépôts et d’épargne programmée, les possibilités offertes par le digital sont larges, et permettent aux banques d’alimenter leurs ambitions de diversification.

Reste à faire face sur ce créneau à la nécessité d’une nouvelle approche en termes de pricing, en abordant le prix du service par le prisme de la value-to-customer, soit le prix que le client serait prêt à payer pour un service donné. Pour des banques basant historiquement leurs prix sur les contraintes réglementaires, la concurrence et l’opinion des associations de consommateurs, il s’agit d’une approche plus récente, peu présente dans leur culture marketing, et qui doit tendre à se développer.

Un renouveau sur la stratégie de pricing des incidents pourrait par exemple aider les banques à améliorer leur image et leur attractivité, par une politique tarifaire plus « pédagogique » que « punitive », notamment auprès des populations de clients traversant des difficultés financières. Il conviendrait d’évaluer le ROI d’un tel recentrage en comparant le gain de part de marché et la hausse du PNB sur les offres de services bancaires (offres groupées et autres services de comptes), comparativement à la baisse de PNB liée à une politique moins agressive sur les frais d’incidents.

3. La fiabilisation du SI Tarification porte un enjeu commercial et de maîtrise des coûts.

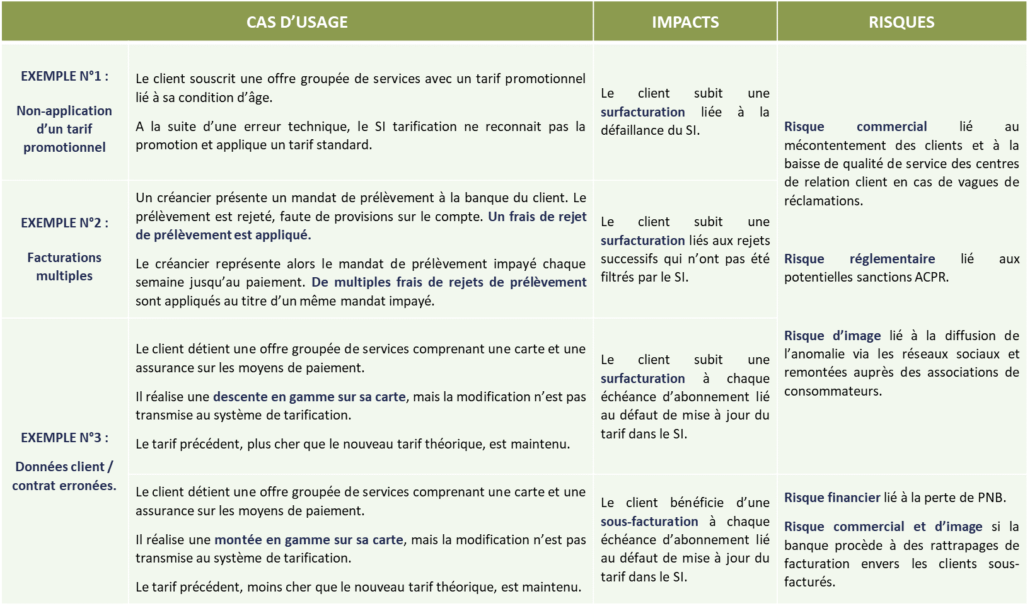

Redimensionnement du maillage territorial d’agences, rationalisation des effectifs, des organigrammes et des infrastructures SI : en matière de maîtrise des coûts, les banques françaises redoublent d’effort ces dernières années. Parmi les vecteurs de coûts, un aspect à fort enjeu est généralement peu cité : le coût des anomalies de facturation. D’après une enquête de la DGCCRF, le ratio d’anomalies concernaient 10% des frais bancaires perçus en 2019(10).

Bien que ces anomalies résultent plus fréquemment en surfacturations qu’en sous-facturations, le coût de ces anomalies demeure réel pour les banques. Pour cause, elles provoquent, selon l’amplitude des phénomènes, des quantités d’appels de clients en middle offices. De fait, un mécontentement général se produit en raison de la baisse de qualité de service, résultant en une attrition de clients mécontents. Si cette attrition ne peut être évaluée à l’aide d’indicateurs précis tant les raisons peuvent varier, la causalité des anomalies de facturation sur l’attrition de la clientèle est un fait reconnu.

Le tableau ci-dessous identifie des anomalies liées à la non-maîtrise du SI résultant en des impacts potentiellement significatifs sur le PNB des commissions :

–

Ces anomalies pourraient souvent être anticipées ou remédiées avant l’appel des clients, au moyen d’actions de pilotage et contrôle de la chaîne SI générant la production des commissions bancaires. Sur ce créneau, la problématique centrale est liée à la complexité et l’obsolescence des infrastructures SI : l’application d’un dispositif de contrôle complet, dans une approche bout-en-bout – de la souscription des services jusqu’à la facturation – est un réel défi pour les équipes en charge de cette surveillance, du fait de la complexité, tant des causes racines à l’origine des anomalies, que des solutions à mettre en œuvre pour remédier celles-ci.

Toutefois, des efforts dans ce domaine permettraient certainement de limiter l’attrition commerciale liée aux clients victimes de surfacturations ou mécontents de l’incompétence de leur établissement. Rappelons également que les organes politiques et l’opinion publique sont si préoccupés par la préservation du pouvoir d’achat des français que le risque de ne pas traiter en profondeur les phénomènes d’anomalies de tarification et facturation est une menace grandissante pour l’image des banques.

***

Conclusion

***

En considérant les mesures restrictives motivées par les attentes des clients et associations de consommateurs, le champs des possibles quant au développement du PNB sur les traditionnels frais d’incidents semble bel et bien contraint. Sur ce créneau, l’heure semblerait plus à la limitation des effets négatifs des politiques tarifaires jugées abusives et des anomalies de tarification.

Mais malgré ces pressions sur leurs commissions, les banques traditionnelles françaises bénéficient de leviers de développement concrets, par une stratégie adaptée à l’ère digitale, une offre diversifiée et la maîtrise de leurs coûts. Elles pourront de cette manière soutenir la croissance de leur PNB sur commissions, dans une dynamique de rentabilité.

–

Pierre-Louis Caillaud, Senior Consultant Fincley Consulting.

pierre-louis.caillaud@fincley.com/old2023

Sources

(1) www.quechoisir.org/action-ufc-que-choisir-loi-pouvoir-dachat

(2) www.latribune.fr/frais-bancaires-une-baisse-significative-des-cette-annee-pour-les-clients-fragiles

www.moneyvox.fr/hello-bank-et-nickel-font-le-plein-de-clients

(3) L’offre spécifique donne accès aux moyens de paiements suivants : carte de paiement à autorisation systématique (paiements et retraits), dépôt et retrait d’espèces en agence, 4 virements par mois dont au moins 1 virement permanent, 2 chèques de banque par mois, débit des prélèvements automatiques (particuliers.banque-france.fr/frais-et-incidents-bancaires/loffre-clientele-fragile).

(4) avisofi-credit-immobilier.fr/mobilite-bancaire-augmente-en-france

(5) Le décret Le Maire de 2019 fixe, pour les clients identifiés « financièrement fragiles », un plafond de 25€ par mois de frais d’incidents. Le client « entre en fragilité » sur la base de conditions de revenus et d’antériorité d’incidents, et « sort de fragilité » s’il ne rassemble plus, sur une période donnée, les critères ad hoc. Le listing des clients fragiles est revu a minima mensuellement par les banques, sinon à fréquence plus rapprochée. La volumétrie de clients concernée est estimée à 2,5M.

Par ailleurs, le même décret instaure un plafond mensuel à 20€ de frais d’incidents par mois et 200€ par an pour les clients détenteurs de « l’offre spécificique » (OCF).

(6) UFC Que Choisir et 60 Millions de consommateurs ont notamment publié plusieurs articles dénoncant des pratiques jugées malveillantes de la part des banques relatives aux commissions sur incidents de paiements prélevées aux clients fragiles, et au manque de transparence des politiques tarifaires, contrevenant au principe de comparabilité des tarifs de frais bancaires.

(7) www.lesechos.fr/frais-bancaires-une-facture-a-la-baisse-pour-les-clients-fragiles

(8) www.revue-banque.fr/les-recettes-acpr-pour-ameliorer-rentabilite

(9) 3 exemples d’acquisitions sur les secteurs du service bancaire, de l’automobile ou encore du financement dédié au e-commerce :

- 2017 : BNP Paribas acquiert Compte-Nickel (service bancaire alternatif). La Fintech compte alors moins de 700.000 comptes ouverts. A décembre 2024, l’enseigne, rebaptisée Nickel, en comptaient 2,4 millions. (moneyvox.fr/banque-en-ligne/actualites/)

- 2020 : Société Générale acquiert Reezocar (vente en ligne de voitures d’occasion). Forte du soutien de la Société Générale, la plateforme a élargit son offre de véhicules au leasing et à l’achat de voitures neuves. Le trafic enregistré sur la plateforme est passé d’1 million de visiteurs en 2018 à plus de 2 millions de visiteurs en 2020. (lefigaro.fr/societe-generale-va-racheter-reezocar)

- 2022 : La Banque Postale crée Django, solution de financement dédié au e-commerce, via des partenariats avec les Fintechs Pledg (paiement fractionné), Stripe (paiement en ligne), World-Check (base de données « risk intelligence ») et ManagerOne (banque en ligne Entreprises). (usine-digitale.fr/la-banque-postale-cree-sa-filiale-de-paiement-fractionne-django)

(10) www.vie-publique.fr/frais-bancaires-10%-danomalies-detectees-en-2019