L’IRRBB, une réponse à un contexte de taux particulier

L’Autorité bancaire européenne (EBA – European Banking Authority) a publié en octobre 2022 de nouvelles guidelines [1]précisant les aspects techniques et prudentiels de la prise en compte du risque de taux d’intérêt pour les positions du portefeuille bancaire (IRRBB – Interest Rate Risk in the Banking Book). L’IRRBB impose une approche duale du risque de taux : une approche sur les revenus de la banque (marge nette d’intérêts et variation de valeur des titres en juste valeur) et une approche en valeur sur la valeur économique des fonds propres. Ces guidelines entreront en vigueur à partir du 30 juin 2023.

Dans ce cadre, l’IRRBB introduit une contrainte sur la modélisation du comportement des clients, via la mise en place d’un cap à 5 ans sur la durée de vie moyenne des dépôts non-échéancés (NMD – Non Maturity Deposits). Si, dans la version 2018 de l’IRRBB, cette contrainte ne s’appliquait qu’au calcul du SOT EVE (Supervisory Outlier Test sur l’Economic Value of Equity), la version de 2022 la généralise à l’intégralité de la gestion du risque de taux d’intérêts.

La mise à jour 2022 des guidelines de l’EBA précise et amende le périmètre d’application de ce cap à 5 ans. En 2018, ce cap s’appliquait à tous les dépôts de la clientèle non-financière ; en 2022, l’EBA exclut de ce périmètre les dépôts réglementés (par exemple le livret A) mais inclut les dépôts opérationnels de la clientèle financière. L’EBA précise que ce cap s’applique aussi bien aux dépôts core et non-core des clients, qui doivent toutefois bien être identifiés lors de la modélisation comportementale de la clientèle. A noter, ce cap s’applique dans les méthodes internes développées par les banques ; dans l’approche standard et l’approche standard simplifiée de l’EBA, le cap dépend du type de contrepartie et est globalement inférieur à 5 ans.

Cette guideline s’inscrit dans un contexte nouveau et atypique de forte hausse des taux. La décision de capper à 5 ans la durée de vie moyenne des dépôts vise ainsi à s’assurer que les banques ne soient pas trop exposées à de nouvelles hausses.

Quel impact pour les banques françaises ?

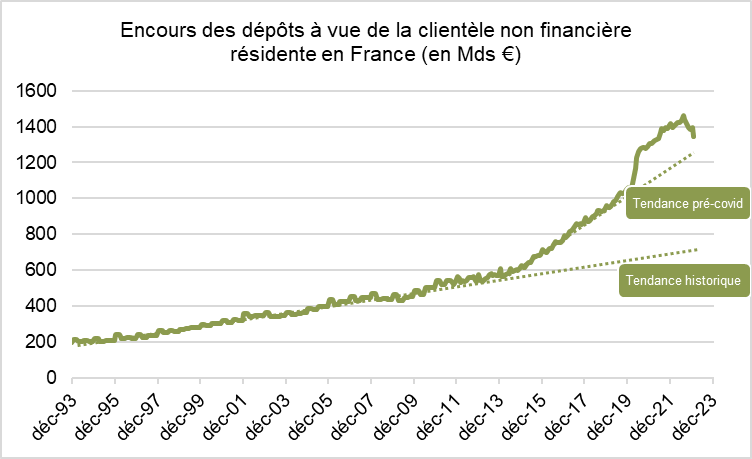

Depuis 30 ans, l’encours des dépôts à vue de la clientèle non-financière résidente en France [2] a augmenté de manière constante et significative : du simple au septuple. Les encours sont ainsi passés de 200 Md € en 1993 à 1 400 Md € aujourd’hui. Cette croissance soutenue de l’encours s’est encore accélérée à partir de 2016, les taux bas provoquant l’absence de produits d’épargne suffisamment attractifs, puis en 2020, avec la baisse de la consommation pendant le confinement et la mise en place de prêts garantis par l’Etat (PGE). On note toutefois, depuis le troisième trimestre 2022, dans un environnement de hausse des taux et de remboursement des PGE, un début de diminution de l’encours des dépôts (-4% entre octobre 2022 et mars 2023).

La croissance continue sur une longue période de l’encours de dépôts à vue en a fait une ressource à taux fixe (au taux de 0%) considérée comme longue et stable, et permettant donc de refinancer des actifs à taux fixe longs. De fait, le modèle bancaire français de la banque de détail fait du dépôt à vue la ressource privilégiée pour refinancer les crédits immobiliers. Les modèles d’écoulement des dépôts à vue développés par les banques ont donc généralement des durées de vie moyennes proches de celles des crédits immobiliers qu’ils refinancent. Le cap à 5 ans introduit par l’EBA vient alors empêcher cet adossement en taux entre crédits et dépôts.

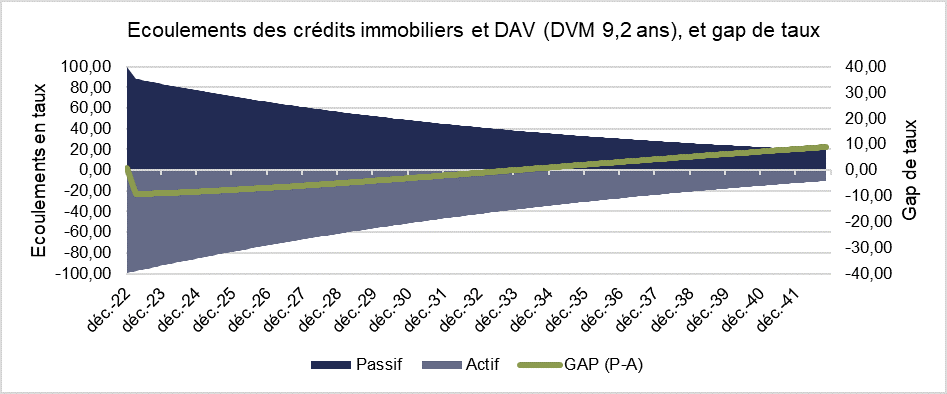

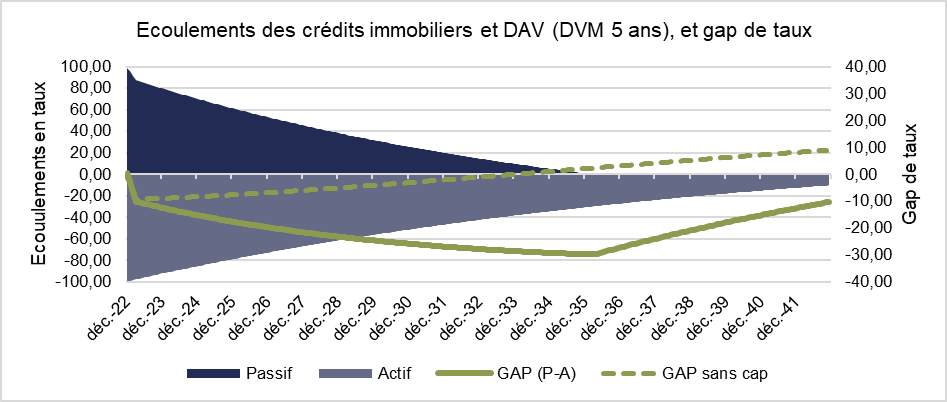

Pour illustration, le calcul du gap de taux entre des crédits immobiliers 25 ans taux fixe, et des dépôts à vue avec une durée de vie moyenne respective de 9,2 ans et 5 ans :

Le raccourcissement des modèles d’écoulement en taux des dépôts à vue vient donc, dans les indicateurs, augmenter la position de transformation de la banque. Celle-ci se retrouve donc contrainte de davantage se couvrir contre une hausse des taux, notamment via des swaps de taux. Au-delà de financiariser davantage les bilans des banques, ces couvertures les rend, dans les faits, davantage exposées à une baisse des taux d’intérêts (les swaps emprunteurs ayant une sensibilité négative lors d’une baisse des taux).

Des orientations contraignantes ?

Cette orientation, qui entre en vigueur dans une période de hausse des taux de baisse de l’encours des dépôts à vue, est présentée par l’EBA comme prudente, puisqu’elle incite les banques à davantage se couvrir contre une hausse des taux.

Ce n’est néanmoins pas l’avis des principales fédérations bancaires européennes [3][4][5], qui ont manifesté leur hostilité lors de leur réponse à la consultation de l’EBA. En effet, celles-ci considèrent que le risque de taux étant symétrique (les taux peuvent augmenter comme baisser), aucune approche ne peut être considérée comme prudente a priori : se couvrir davantage contre une hausse des taux augmente la sensibilité à une baisse. Elles considèrent de plus que cette contrainte de l’EBA ne tient pas compte de la diversité qui existe au sein du système bancaire européen, avec des comportements de la clientèle variant en fonction de la géographie et du profil des clients. Elles estiment en outre que l’EBA a outrepassé son mandat en imposant des contraintes sur la modélisation comportementale de la clientèle.

En ne tenant pas compte de la diversité des modèles bancaires en Europe, l’EBA touche notamment au système bancaire français : les bilans des banques y sont plus conséquents que dans les pays voisins, et les crédits immobiliers majoritairement longs (durée initiale supérieure à 20 ans) et à taux fixes.

Quelles conclusions ?

L’actualité récente, avec la faillite de la Silicon Valley Bank dont les dépôts peu stables refinançaient des actifs à taux fixe longs, semble donner raison à l’EBA. Aujourd’hui, au sein des banques, ce sont bien celles qui ne sont pas suffisamment couvertes contre une hausse des taux qui voient leur revenus et leur valeur les plus impactés par la hausse des taux.

Toutefois, l’impact sur les banques françaises pourraient être fort : financiarisation du bilan (davantage de swaps, titrisation déconsolidante de crédits, etc..), tentation de moins produire de crédits longs à taux fixe ou renchérissement de leur coût pour les clients, et exposition plus forte à une baisse des taux qui pourrait se produire lors des prochaines années.

L’enjeu, à présent, est de suivre attentivement le comportement des clients dans cet environnement de taux nouveaux, ce qui permettra de juger de la pertinence et de la prudence de ce cap sur leur durée de vie moyenne.

Mehdi FARHAT

Senior Manager Fincley Consulting

mehdi.farhat@fincley.com/old2023

Pierre-Alexandre MORIN

Consultant Fincley Consulting

pierre-alexandre.morin@fincley.com/old2023

[1]Final Report – Guidelines issued on the basis of Article 84 [6] of Directive 2013/36/EU specifying criteria for the identification, evaluation, management and mitigation of the risks arising from potential changes in interest rates and of the assessment and monitoring of credit spread risk, of institutions’ non-trading book activities

[2]Données banque de France, encours des Dépôts à vue de la clientèle non financière résidente en France

[3]EBF response to IRRBB guidelines

[4]GBIC comments on EBA guidelines

[5]ESBG letter on the EBA RTS and GL on IRRBB

[6]FBF response to EBA IRRBB CP management framework