La prise de conscience des enjeux environnementaux, sociaux et de gouvernance, ainsi que les problématiques liées au changement climatique, accélèrent la modification de la vision “classique” de la finance. Cette accélération se matérialise aujourd’hui par un nouveau règlement européen. Depuis le 10 mars, les assureurs, les banques et les gestionnaires d’actifs, dans la mesure où ils proposent des produits d’investissement et d’épargne, sont soumis au SFDR, Sustainable Finance Disclosure Regulation ou Règlement sur la transparence des investissements durables. Le SFDR s’ajoute à d’autres réglementations, dont MiFID II, DDA, UCITS et AIFMD[1]. Les services financiers doivent mieux communiquer sur leurs engagements durables, au niveau de l’entreprise et des produits. Si les premières exigences sont légères – retouches sur le site web et les fiches produits, où en sont les acteurs comment se préparent-ils à une complexité croissante ?

Objectifs

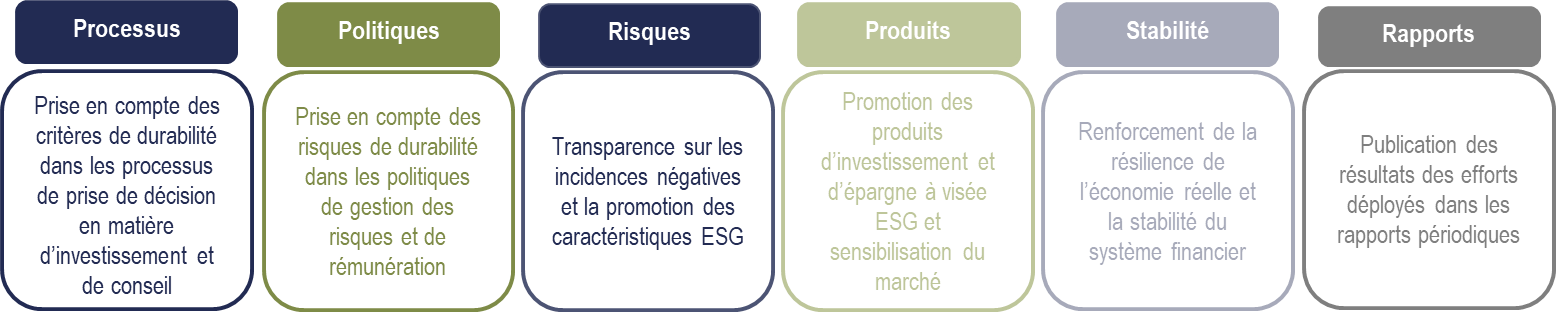

Le SFDR établit des obligations de transparence en matière de durabilité pour les acteurs des marchés financiers et les conseillers financiers à l’égard des épargnants. Les objectifs du règlement SFDR sont :

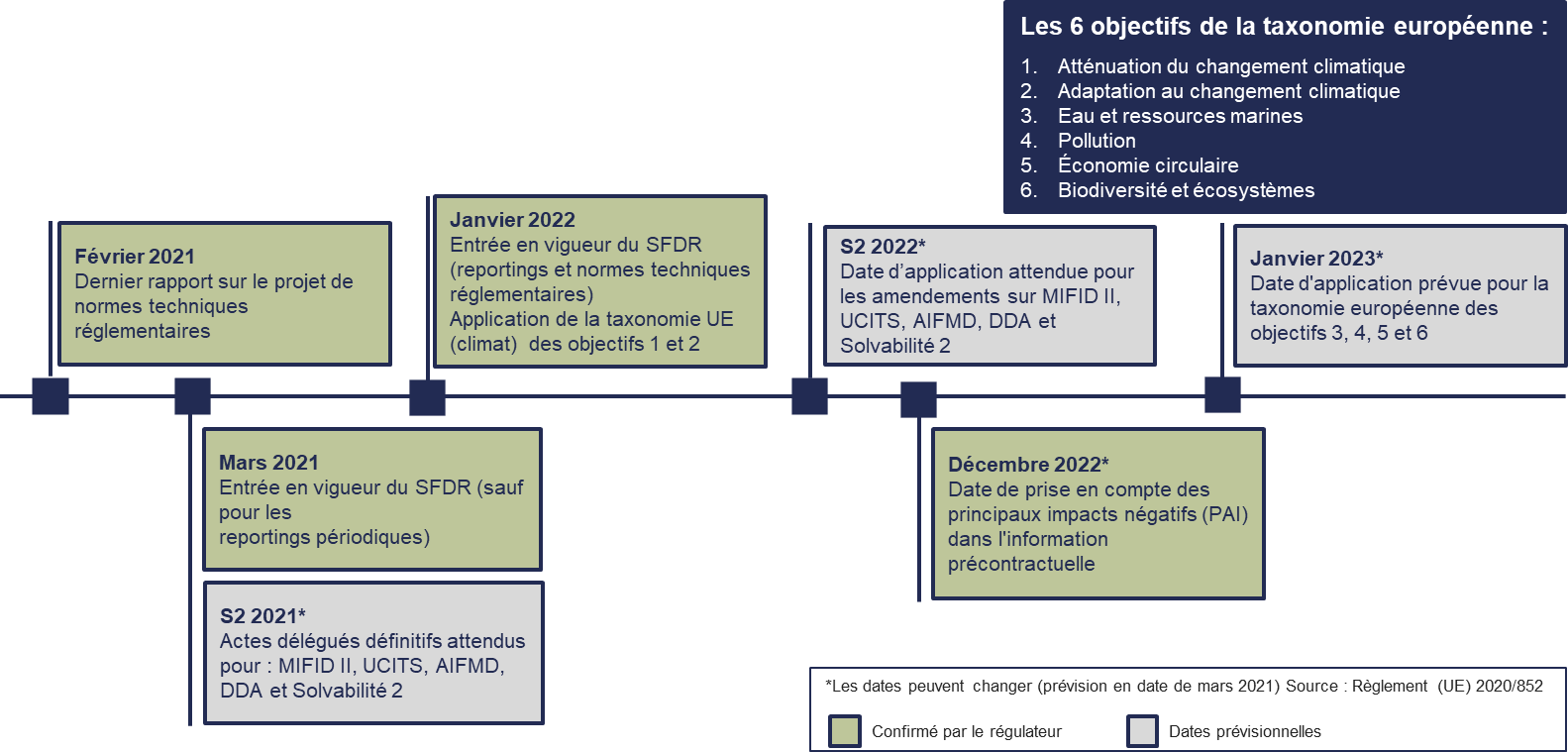

Le projet de normes techniques réglementaires définit les exigences de mise en œuvre et précise le contenu, la méthodologie et la présentation des informations aux investisseurs. En complément du règlement SFDR, le règlement Taxonomie vient apporter des précisions afin d’identifier selon des critères européens ce que recouvre une activité durable en matière environnementale.

Chronologie

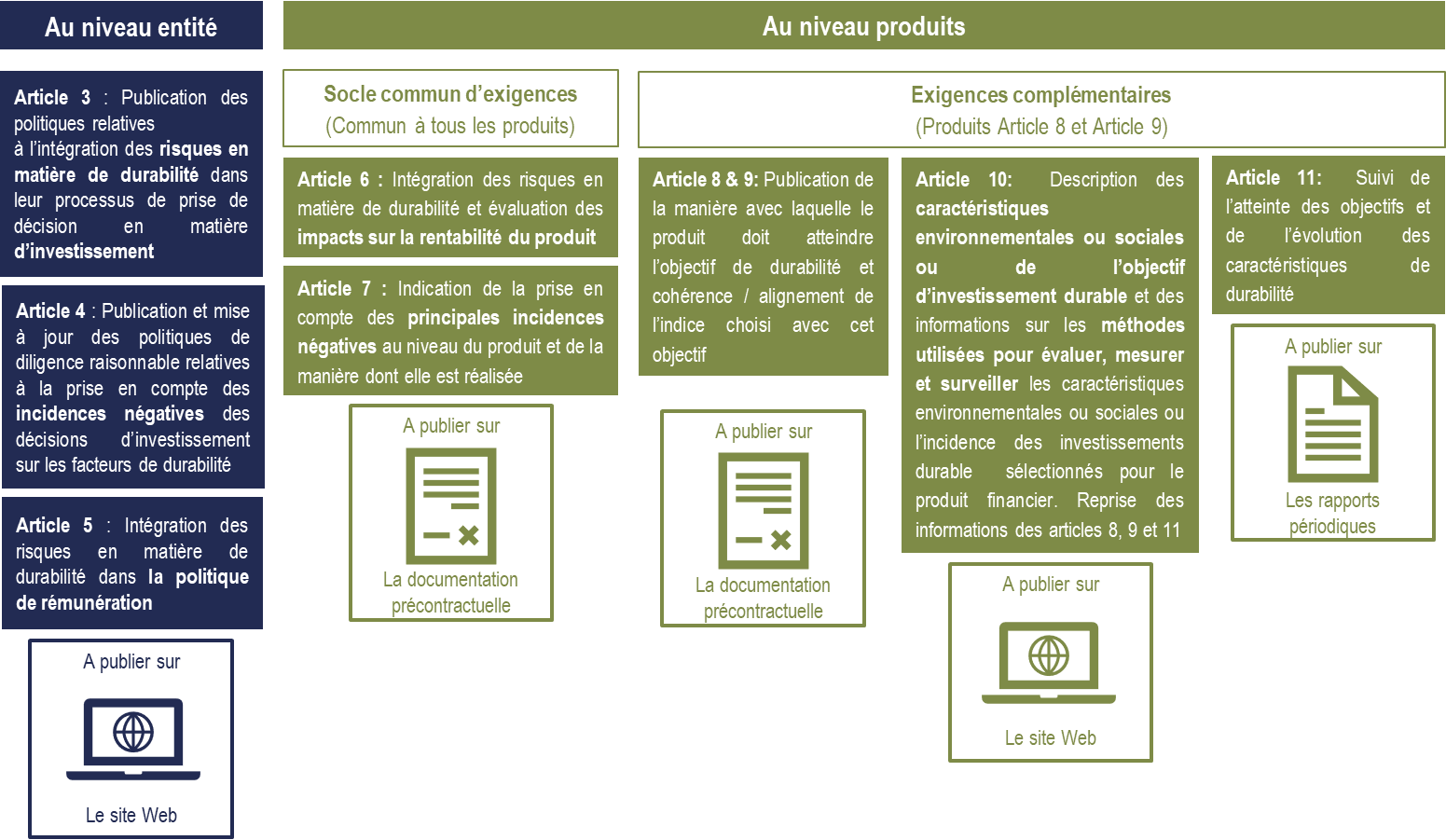

L’application du SFDR à différents niveaux

Le SFDR s’applique au niveau de l’entité, à savoir la banque, la compagnie d’assurance ou la société de gestion d’actifs qui commercialise des produits d’épargne et d’investissement. Il s’applique aussi au niveau de ces produits. Globalement, plus le produit promeut, entre autres caractéristiques, des caractéristiques environnementales ou sociales, plus lourdes sont les dispositions de communication qui s’appliquent dessus.

SFDR : où en sont les principaux acteurs ?

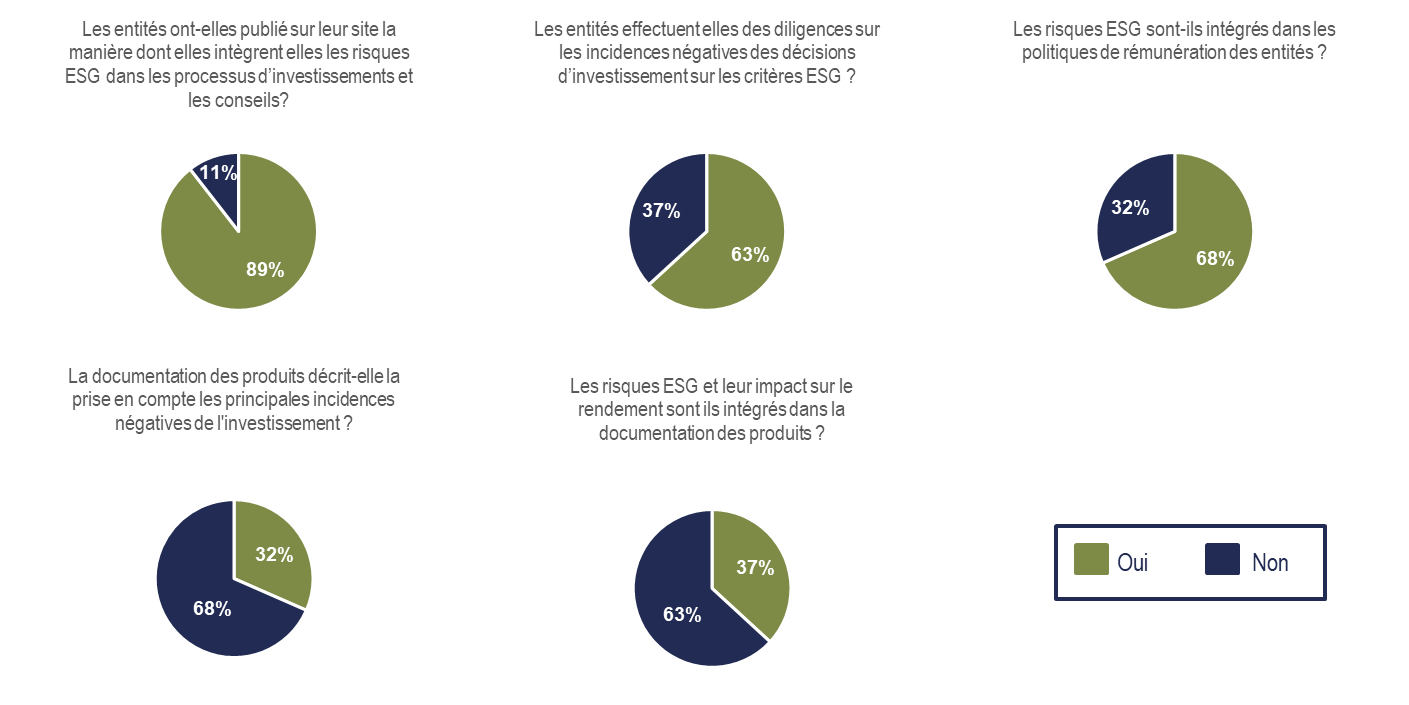

L’enquête réalisée par Fincley Consulting début avril 2021 a porté sur un panel d’acteurs de marché composé de 19 entités et comprenant des banques, des compagnies d’assurance et des gestionnaires d’actifs. Elle a consisté à consulter les publications présentes sur les sites Internet des entreprises ainsi que les documents d’information liés aux produits d’investissements qu’elles commercialisent (prospectus et documents d’informations clés), et à vérifier la bonne prise en compte des obligations dictées par SFDR dans ces éléments.

Les résultats montrent que, depuis l’entrée en vigueur du règlement le 10 mars 2021, les dispositions applicables à l’ensemble de l’entité (articles 3, 4 et 5) sont bien prises en compte par l’ensemble des acteurs mais de manière hétérogène et généralement incomplète, surtout sur les aspects techniques comme la prise en compte des incidences négatives. Par contre, les articles spécifiques aux produits (articles 6 et 7) ne semblent être pris en compte que par une minorité de participants, avec des disparités entre les types d’acteurs concernés ; en effet, les gestionnaires d’actifs sont plus en avance sur ce point comparés aux banques et aux assurances.

Cette enquête a été réalisée sur les entités suivantes :

- Banques: BPCE, BNP Paribas, Crédit Agricole, Crédit Mutuel Arkea, Société Générale

- Compagnies d’assurance: AG2R La Mondiale, Allianz, Axa, BNP Paribas Cardif, CNP, Crédit Agricole Assurances, Generali, Natixis Assurances, Société Générale Assurances

- Gestionnaires d’actifs: Amundi, AXA IM, BNP Paribas AM, CARMIGNAC, Ostrum AM

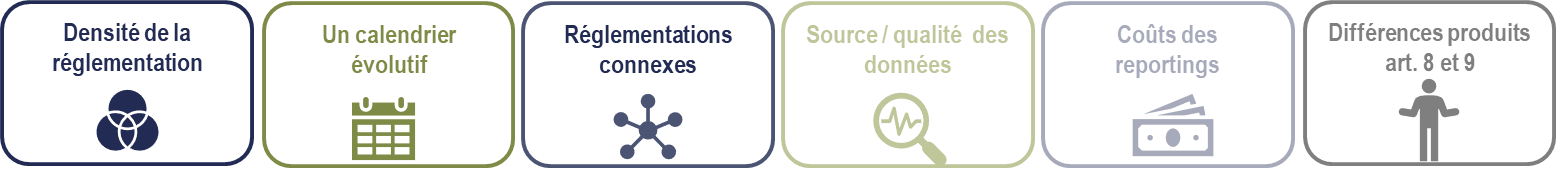

SFDR : Les défis à relever

SFDR impacte donc les banques, assureurs et gestionnaires d’actifs à différents niveaux, aussi bien sur le devoir de conseil que sur leur communication et reportings. L’enjeu principal de la réglementation pour les acteurs concernés est de se donner les moyens de poursuivre une stratégie plus durable et d’être capable de démontrer leurs avancées dans ce domaine. Pour cela, un travail sur la définition des objectifs de durabilité des investissements et l’approche pour les atteindre, la formation et la sensibilisation des forces de ventes ainsi qu’une refonte de la communication s’avèrent nécessaires. L’enjeu de la donnée est également crucial et les difficultés rencontrées résident non seulement dans la nature extra-financière des données à communiquer mais également dans l’absence de consensus sur les méthodes et métriques à adopter.

[1] MiFID II : Markets in Financial Instruments Directive (directive sur les marchés d’instruments financiers), vise à renforcer la protection des investisseurs vis à vis des institutions financières, ainsi que la transparence des marchés et des transactions

DDA : La Directive sur la Distribution d’Assurances vise à uniformiser les standards pour la distribution des produits d’assurance, améliorer significativement les standards de conduite, augmenter la protection du consommateur etmettre en place des facteurs de concurrence

UCITS : Undertakings for Collective Investments in Transferable Securities est une directive européenne visant à harmoniser les marchés (passeport Européen).

AIFMD : Alternative Investment Fund Managers Directive fournit un cadre réglementaire aux gestionnaires de fonds alternatifs en Europe

Jean Meyer

Partner de Fincley Consulting

jean.meyer@fincley.com/old2023

Soufiane Ben Said

Consultant de Fincley Consulting

soufiane.ben-said@fincley.com/old2023