Les conventions de taux risk-free rate

Les conventions de taux risk-free rate

Contexte générale

Les raisons du changement :

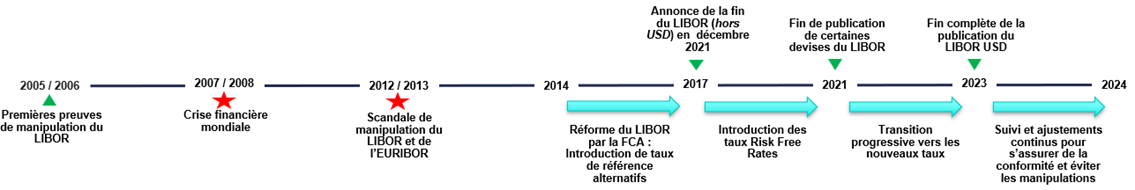

Les inquiétudes liées à la crise financière de 2008 et au scandale de manipulation du LIBOR et de l’EURIBOR qui a vu le jour en juin 2012, ont donné lieu à une réforme visant à remplacer progressivement les indices IBORs (InterBank Offered Rates), qui étaient autrefois les taux interbancaires de référence pour une large gamme de produits financiers dans le système économique mondial, par les taux RFR (Risk Free Rate).

En effet, en réponse aux recommandations du FSB (Financial Stability Board), une réforme internationale a été initiée en 2014 concernant ces indices, visant à assurer leur robustesse, maintenir une image de confiance et réduire les possibilités de manipulation, en s’appuyant notamment sur des transactions observables.

Cette recommandation a donné lieu à plusieurs règlements et directives dans le monde afin d’obliger l’ensemble du marché à mettre en place des procédures spécifiques sur l’évolution des indices de référence (transparence, vérification, fiabilité…) dans l’optique de les remplacer par des taux RFR :

- Europe : Le règlement BMR (Benchmarks Regulation), entré en vigueur le 1er janvier 2018 ;

- Etats-Unis : La déclaration « Statement on LIBOR Transition » et la législation « Adjustable Interest Rate Act » ;

- Royaume-Uni : Le règlement UK BMR, entré en vigueur le 1er janvier 2021 ;

- Suisse : La directive « Guidance on LIBOR Transition », publiée en 2018 ;

- Japon : La directive « Directive pour la cessation du TIBOR » induite par la FSA (Financial Services Agency) du Japon.

Les principaux taux d’intérêts interbancaire de référence :

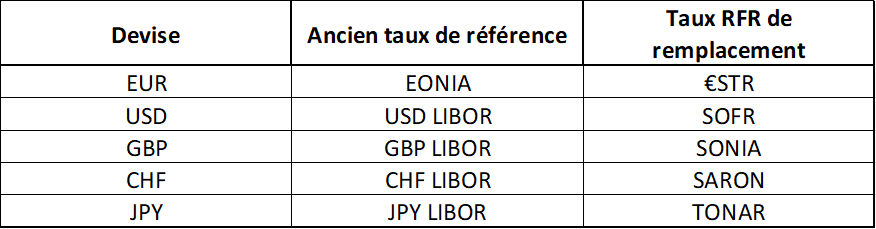

La suppression des taux IBORs, tels que le LIBOR, a donné lieu à l’introduction de plusieurs nouveaux taux de référence sans risque sur les marchés financiers internationaux, dont les taux de référence majeurs sont les suivants :

L’EURIBOR, qui est le taux interbancaire de référence dans la zone européenne, est quant à lui toujours d’actualité. En effet, ce dernier a été réformé dans l’optique de répondre aux préoccupations de manipulations et au règlement BMR. La principale évolution a été le passage à une méthodologie dite « hybride », combinant les transactions réelles du marché avec des jugements d’experts lorsque les données de transactions sont insuffisantes.

Cette combinaison de réforme méthodologique et de surveillance réglementaire a conduit à sa préservation plutôt qu’à sa suppression.

Principales différences avec les anciens taux :

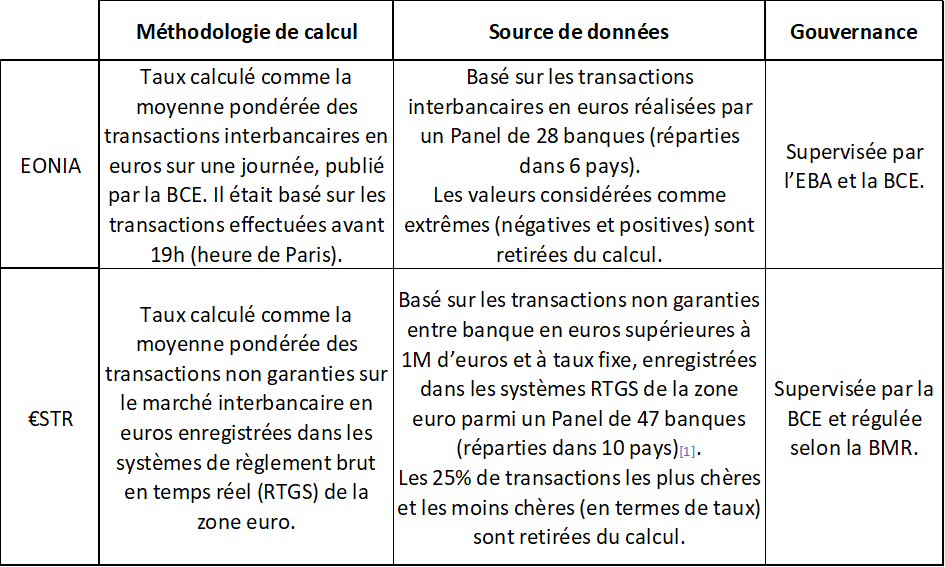

Afin de suivre la tendance mondiale visant à rendre les taux de référence plus transparents, plusieurs changements significatifs sur le calcul des taux ont été appliqués en termes de méthodologie, de base de calcul et de gouvernance.

D’une manière générale, les taux RFR se basent sur des transactions observables et sont « post-comptés », ce qui signifie que le montant à payer est connu le lendemain du dernier jour de la période d’intérêt, contrairement aux taux IBOR qui étaient « pré-comptés » et donc connus du grand public le matin-même.

Par exemple, dans le cas où une banque octroie à un client un crédit possédant un taux d’intérêt révisable annuellement :

- Si le taux proposé est « pré-compté », le client et la banque connaissent à la signature du contrat la valeur du taux en vigueur pour l’année ;

- Si le taux proposé est « post-compté », le client et la banque ne connaissent pas à la signature du contrat le taux qui sera en vigueur lors du paiement des intérêts.

Ces concepts de taux ont donc des implications dans la façon où les taux d’intérêts sont capitalisés et payés, ce qui influence la gestion financière.

Concernant le continent européen, les principales évolutions découlant de cette réforme des taux interbancaires sont les suivantes :

A l’heure actuelle, la plupart des zones géographiques ont déjà effectué la transition pour passer des taux IBORs vers les taux RFR, mais celle-ci n’est pas totalement terminée (par exemple le WIBOR, qui est le taux interbancaire de référence en Pologne, devrait cesser d’être publié en 2025 afin d’être remplacé par le WIRON).

Impacts du passage de l’EONIA à l’€STR

L’€STR a été officiellement introduit le 2 octobre 2019, en vue de remplacer l’EONIA qui a cessé d’être publié le 3 janvier 2022. Pendant cette période de transition, les deux indices de taux au jour le jour ont cohabité. Cette réforme implique des impacts non-négligeables sur un bon nombre de contrats financiers étant donné que ces taux servent à la fois pour le calcul des taux d’intérêts des crédits bancaires, pour la détermination des rendements des livrets d’épargne ou encore pour servir de sous-jacent pour des contrats à taux variables. En effet, on estime qu’en décembre 2021, juste avant la suppression de l’EONIA, la zone Euro comptait plus de 100 000 milliards d’euros de contrats liés à l’EONIA ou à l’EURIBOR[2].

Durant ce laps de temps, pour assurer une bonne coordination entre ces deux indices, l’EONIA était indexé sur le cours de l’€STR afin d’obtenir un « EONIA ajusté ». En effet, la BCE a annoncé dans un rapport, publié le 15 août 2019[3], que l’EONIA serait ajusté par un Spread de 8,5 points de base afin de garantir une stabilité entre les deux taux interbancaires.

Cette réforme a donc nécessité de lourds efforts pour les acteurs bancaires dans plusieurs domaines, notamment :

- Informatique : les systèmes d’informations ont dû être mis à jour pour intégrer ces nouveaux indices et permettre d’avoir à disposition la valeur des différents taux ;

- Financier : les modèles et la gestion du risque liée aux nouvelles conventions de taux doivent être adaptés ;

- Juridique : les contrats à taux variables, possédant une échéance supérieure à janvier 2022, ont dû être modifiés pour prendre en compte la transition et être en règle ;

- Commercial : les clients n’étaient pas forcément informés de cette évolution, il a donc été nécessaire de mettre en place un accompagnement pour les sensibiliser à ce changement.

Le changement du taux interbancaire de référence au jour le jour induit également des changements dans la méthodologie de calcul des livrets d’épargne réglementaire. En France, avant la nouvelle formule de calcul mise en place le 12 février 2021[4], le taux du livret A était calculé en fonction de l’EURIBOR 3 mois, de l’EONIA et de l’Inflation :

![]()

Maintenant, ce dernier est basé sur l’€STR et est calculé en faisant la moyenne des taux d’inflation en France avec les taux de l’€STR sur les 6 derniers mois, avec un taux plancher de 0,5%[5] :

![]()

Différents types de conventions

La convention détermine la méthode employée pour obtenir la valeur du taux RFR d’un contrat donné. Le type de convention joue donc un rôle essentiel dans la détermination de la valeur du taux RFR et a un impact significatif sur le calcul des intérêts. Les types de conventions les plus courantes sont les suivantes :

No lag or Shift / Plain Base (avec ou sans délai de paiement) :

Le taux est calculé en capitalisant les taux quotidiens du RFR pour chaque jour de la période d’intérêt. Le paiement est donc effectué le lendemain (ou un nombre de jours fixe après dans le cas d’un délai de paiement) de la période d’intérêt.

Lookback :

- Sans décalage de la période d’observation :

Le taux est calculé en capitalisant les taux quotidiens du RFR sur la période d’intérêt en utilisant le RFR d’un nombre fixe de jours ouvrables avant chaque jour ouvrable de la période d’intérêt.

Sans décalage de période, les taux du RFR sont pondérés suivant le calendrier de la période d’intérêt.

- Avec décalage de la période d’observation :

Le taux est calculé en capitalisant les taux quotidiens du RFR sur la période d’intérêt en utilisant le RFR d’un nombre fixe de jours ouvrables avant chaque jour ouvrable de la période d’intérêt.

Avec décalage de période, les taux du RFR sont pondérés suivant le calendrier de fixing des taux RFR utilisés.

Last Reset :

Les taux d’intérêts sont déterminés en fonction du taux RFR capitalisé sur la période précédente (en tenant compte de la période de refixing) à celle pour laquelle les intérêts doivent être appliqués.

Last Recent :

Les taux d’intérêts sont déterminés en fonction du taux RFR capitalisé sur une période précédente (plus courte que la durée de refixing) à celle pour laquelle les intérêts doivent être appliqués.

Impacts ALM

Le risque de convention :

Pour une banque, le risque de convention se traduit par un actif et un passif qui sont indexés à un même indice RFR, mais pour lesquels les contrats ne possèdent pas le même mécanisme de calcul des intérêts.

Celui-ci peut être appréhendé comme un risque de base, qui, pour rappel, représente le risque engendré par une différence d’évolution dans les taux de références utilisés entre l’actif et le passif. En effet ici, les taux de références sont identiques, mais la différence d’évolution entre l’actif et le passif est causée par la convention choisie.

Cette différence peut entraîner des impacts financiers importants, en particulier dans des contextes de marchés tendus et volatils.

Quels sont les moyens pour mesurer et limiter le risque de convention ?

Afin de mesurer le risque de convention, la mise en place d’un principe de « Gap de convention » peut être pertinent. En effet, celui-ci consiste à étudier la différence de taux pour un actif et un passif, tous deux indexés sur le même indice RFR mais pour lesquels la convention n’est pas la même.

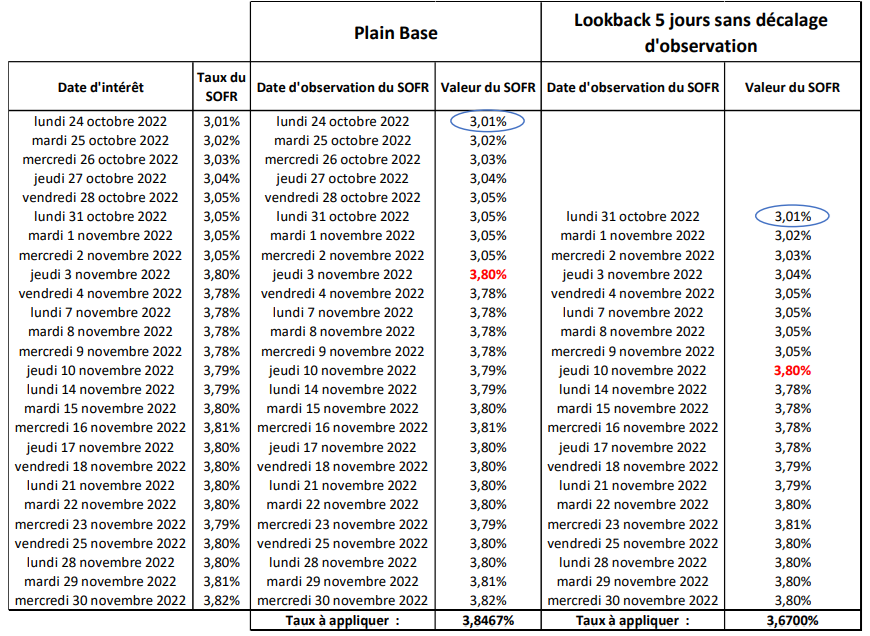

Par exemple, l’impact lors d’une hausse des taux pour un actif sur le SOFR avec une convention « Lookback 5 jours ouvrés sans décalage d’observation » et un passif SOFR avec une convention « Plain Base » :

Pour une période d’observation d’un mois, en raison d’une hausse des taux de 75 bps, l’écart entre la convention « Plain Base » et la convention « Lookback 5 jours sans décalage d’observation » est de plus de 17 bps annualisé (dans le cas d’une moyenne du SOFR calculée en utilisant les intérêts composés).

Dans l’optique de limiter ces risques, il est judicieux pour les banques d’utiliser un nombre restreint de conventions et de statuer sur une convention particulière suivant la catégorie du contrat (maturité, période de refixing, catégorie…).

Une augmentation de la fréquence de paiement des intérêts peut également être envisagée afin de limiter au maximum les impacts. En effet, plus la période d’observation du taux RFR est réduite, plus les impacts sont modérés.

Quels sont les moyens mis en place pour se couvrir ?

Dans le cas du risque de base, l’instrument de couverture le plus répandu est le Swap de taux, qui permet de se protéger de l’évolution non homogène entre deux indices. Cependant, la réforme des conventions est assez récente et il n’existe pas sur le marché de produits dérivés capables de couvrir ce type de risque.

Conclusion

Le risque de convention est une composante essentielle à intégrer dans le pilotage du risque de taux d’intérêts au sein d’une banque. Néanmoins, cette prise en compte et le moyen de mesurer / gérer les impacts de cette réforme nécessitent pour les banques de faire évoluer leurs outils de gestion internes, en y intégrant les données de marchés relatives aux nouveaux taux de référence, en s’assurant que les données liées aux conventions soient disponibles, en faisant évoluer les modèles et aussi en mettant en place une potentielle politique groupe permettant de limiter les risques.

Mehdi FARHAT

Directeur Finance

mehdi.farhat@fincley.com

06 49 09 88 86

Thomas BEJMA

Consultant

thomas.bejma@fincley.com

06 84 71 08 70

Sources :

[4] https://www.legifrance.gouv.fr/download/pdf?id=XksyO8h0IO7wtHZLtfJ1JiL_Io1YsmDK6sXM7d5GJdk=

[5] https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000043114027