L’Euro Numérique : Défis, Opportunités et Impact sur les Banques

L’euro numérique : un projet de la BCE face aux défis de la digitalisation

Face à la digitalisation croissante des économies, la Banque Centrale Européenne (BCE) envisage de lancer une nouvelle forme de monnaie : l’euro numérique. Il s’agirait d’une version digitale de l’euro, émise et garantie par la BCE, conçue pour répondre aux défis posés par la numérisation des paiements. Ce projet s’inscrit dans un contexte de transformation rapide des systèmes de paiement, où les consommateurs se tournent de plus en plus vers des solutions dématérialisées. Parallèlement, la forte dépendance à des acteurs non-européens suscite des préoccupations quant à la souveraineté économique de l’Europe. L’euro numérique offrirait ainsi une alternative sûre et stable, permettant de réduire cette dépendance tout en renforçant la souveraineté monétaire de la zone euro.

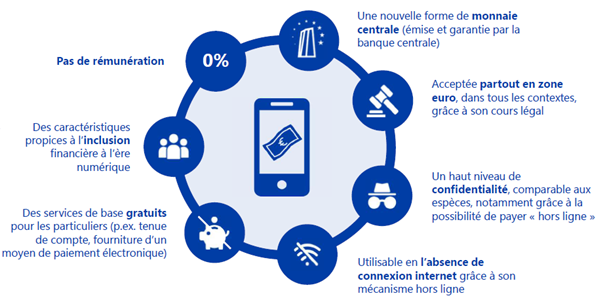

Caractéristiques de l’Euro numérique

L’euro numérique s’inscrit dans la catégorie des monnaies numériques de banque centrale (MNBC). Contrairement aux solutions de paiement numériques actuelles, comme les crypto monnaies ou les portefeuilles numériques gérés par des entreprises privées, une MNBC est directement émise par une banque centrale et bénéficie de la même garantie qu’une monnaie fiduciaire traditionnelle. Dans le cas de l’euro numérique, les dépôts en MNBC seraient couverts par la BCE, l’autorité monétaire suprême de la zone euro. Cette garantie offrirait une stabilité et une fiabilité supérieures à celles des dépôts bancaires, qui dépendent de la solvabilité des banques commerciales.

En termes d’utilisation, l’euro numérique permettrait à tout résident, entreprise ou institution de disposer d’un compte de MNBC, utilisable pour diverses transactions telles que les échanges entre individus, les paiements en magasin, les achats en ligne, et les paiements gouvernementaux. Grâce à son statut de monnaie ayant cours légal, l’euro numérique sera accepté partout dans la zone euro, et dans tous les contextes car il pourra être utilisé même sans connexion internet grâce à un mécanisme hors ligne. L’euro numérique sera soumis à une limite de détention pour les comptes liés à des personnes physiques. Bien que cette limite n’ait pas encore été officiellement fixée, la BCE a évoqué un plafond potentiel de 3 000 euros. Ce plafond est encore en cours de discussion et pourrait évoluer. En revanche, pour les personnes morales, il n’y aura pas de possibilité de détention, les fonds seront transférés automatiquement vers un compte bancaire. De plus, l’euro numérique ne sera pas rémunéré, ce qui permettrait de réguler l’utilisation de l’euro numérique tout en préservant le rôle des autres produits bancaires. La conversion de l’euro numérique vers l’euro pourra se faire instantanément, soit manuellement, soit automatiquement si le solde dépasse la limite de détention autorisée (waterfall). À l’inverse, la conversion de l’euro vers l’euro numérique pourra se faire soit manuellement, soit automatiquement pour permettre les paiements en cas de solde insuffisant sur le compte euro numérique (reverse waterfall).

Source : BCE

Source : BCE

Impacts de l’euro numérique sur les banques commerciales

L’introduction de l’euro numérique pourrait avoir des répercussions importantes sur la liquidité des banques commerciales. En effet, avec l’introduction de l’euro numérique, une partie des dépôts à vue des comptes courants des particuliers se déplacera vers des comptes de monnaie numérique auprès de la banque centrale. A titre d’exemple, pour une limite de détention de 3 000 euros, cela pourrait entraîner une fuite de dépôts maximale de 739 Mds d’euros en Europe, soit 10% du total des dépôts des ménages, selon le rapport de Copenhagen Economics publié en décembre 2023. Une telle diminution affecterait la principale source de liquidité des banques, limitant ainsi leur capacité à offrir des crédits et d’autres services financiers, tout en augmentant potentiellement leurs coûts de financement.

Par ailleurs, l’introduction de l’euro numérique engendrera des coûts, tant directs qu’indirects, pour les prestataires de services de paiement (PSP), notamment les banques commerciales. Parmi les coûts directs, on trouve la mise à jour des infrastructures informatiques, la création de nouvelles interfaces utilisateur, la mise en place d’un service d’assistance client, ainsi que la conformité aux exigences en matière de gestion de la fraude, de lutte contre le blanchiment d’argent et de résolution des litiges. Quant aux coûts indirects, ils concernent la perte de revenus liés aux services de paiement. En effet, ces acteurs tirent des profits significatifs des frais de transaction, des commissions sur les paiements par carte et des services bancaires traditionnels. Avec l’avènement de l’euro numérique, qui pourrait permettre des transactions moins coûteuses, voire gratuites, les PSP et les banques commerciales pourraient voir une part importante de ces revenus s’éroder.

Répercussions de l’euro numérique sur les banques françaises

L’adoption de l’euro numérique pourrait avoir des effets significatifs sur certaines banques françaises, notamment La Banque Postale, selon un rapport de la commission des Affaires européennes du Sénat. En cas de plafond de détention fixé à 10 000 euros, des simulations montrent que La Banque Postale pourrait être mise en difficulté en raison d’une décollecte importante de ses dépôts. Si le plafond est de 3 000 euros, la décollecte atteindrait 25,7 % pour cette banque, tandis que la moyenne pour l’ensemble des banques françaises serait de 20,7 %. En revanche, BNP Paribas subirait un impact moins fort, avec une décollecte estimée à 11,9 %.

Ces chiffres soulignent les préoccupations des banques, qui craignent que des plafonds élevés d’euros numériques n’entraînent une réduction massive des dépôts traditionnels, affectant ainsi le financement de l’économie. Pour limiter ce risque et protéger la stabilité financière, plusieurs propositions de plafonds ont été avancées, comme celle de BNP Paribas, qui plaide pour une limite de 500 euros par personne. La BCE, de son côté, défend l’idée d’un plafond plus élevé, se basant sur des études qui montrent qu’une limite de 3 000 euros permettrait de contenir les effets négatifs sur la liquidité des banques tout en préservant l’efficacité du projet. Néanmoins, le débat reste ouvert et les discussions entre les autorités européennes et les banques continuent.

Défis techniques et sociétaux liés à la mise en œuvre de l’euro numérique

Enfin, la mise en œuvre de l’euro numérique présente plusieurs défis supplémentaires, notamment sur le plan technique pour intégrer l’ensemble des fonctionnalités conçues. Il sera crucial d’assurer la sécurité des transactions numériques et de prévenir les fraudes. L’adoption par le grand public représente également un enjeu majeur ; les utilisateurs pourraient se montrer réticents en raison d’un manque de confiance dans la technologie ou de préoccupations concernant la protection de leurs données personnelles et leur vie privée. Cela est d’autant plus pertinent dans un système où la collecte et l’utilisation des données financières seraient plus centralisées. De plus, la transition vers une monnaie numérique pourrait rencontrer des résistances dues à l’attachement aux méthodes de paiement traditionnelles, profondément ancrées dans les habitudes.

Calendrier et perspectives pour l’euro numérique

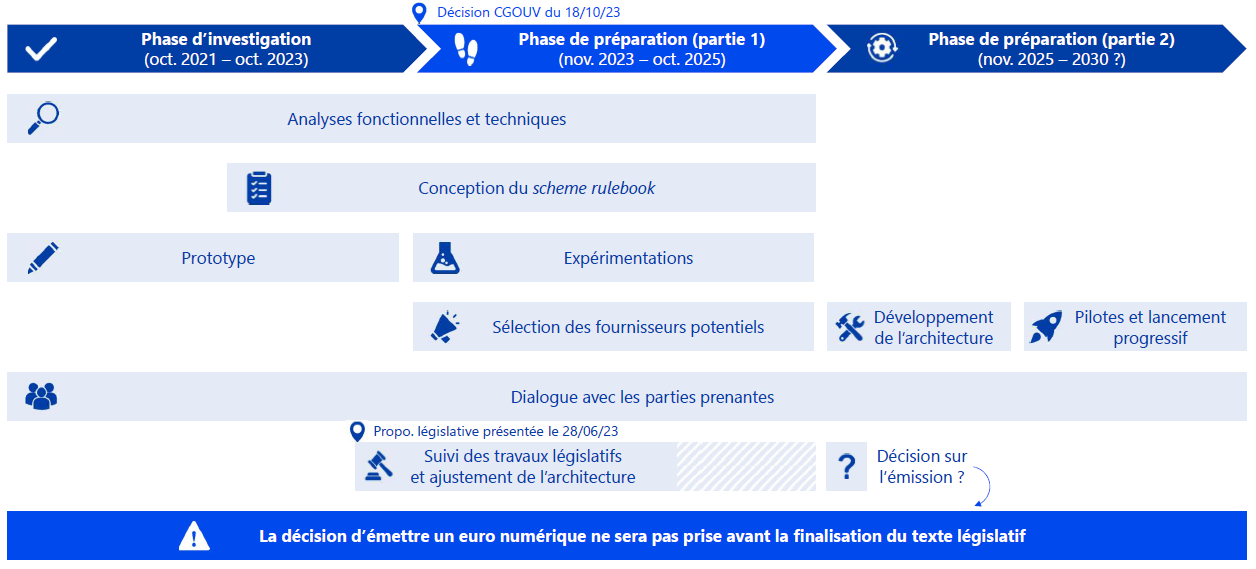

En conclusion, la BCE a déjà franchi plusieurs étapes clés dans le développement de l’euro numérique. Après une phase d’investigation ayant eu lieu d’octobre 2021 à octobre 2023, la BCE est désormais engagée dans la première partie de la phase de préparation, qui se poursuivra jusqu’en octobre 2025. Cette phase vise à évaluer les aspects techniques et légaux du projet, ainsi qu’à définir un cadre réglementaire approprié. À l’issue de cette période, une décision finale sera prise quant à la poursuite de l’euro numérique. Si la décision est favorable, une deuxième phase de préparation pourrait être lancée à partir de novembre 2025 et potentiellement se poursuivre jusqu’en 2030, visant à concrétiser la mise en œuvre technique du projet.

Source : BCE

Source : BCE

Mouna EL ALAMI EL IDRISSI

Consultante Senior

mouna.elalami@fincley.com

07 52 17 54 29

Julien FREYERMUTH

Associé

07 87 53 91 38

julien.freyermuth@fincley.com