Titrisation STS : après des débuts hésitants, un standard en voie de s’imposer

L’ESMA1 a mis en place début 2019 un label pour accroître la simplicité et la transparence des opérations de titrisation. Après un démarrage laborieux – au bout de 3 mois, seules 2 opérations avaient reçu ce label – le 2ème semestre est nettement plus prometteur.

Une volonté du régulateur d’encadrer et stimuler le marché de la titrisation atone

En mars 2019, en plaçant 1.1 Md d’euros de RMBS2 auprès d’investisseurs privés, le Crédit Immobilier de France a été le 1er établissement en Europe à réaliser une opération de titrisation STS. Trois mois plus tard, c’est le Groupe Crédit Agricole qui ouvrait le marché du RMBS public labellisé STS (montant de 15 Mds d’euros). La règlementation STS – Simple, Transparent, Standardisé – est entrée en vigueur en janvier 2019 pour les opérations de titrisation.

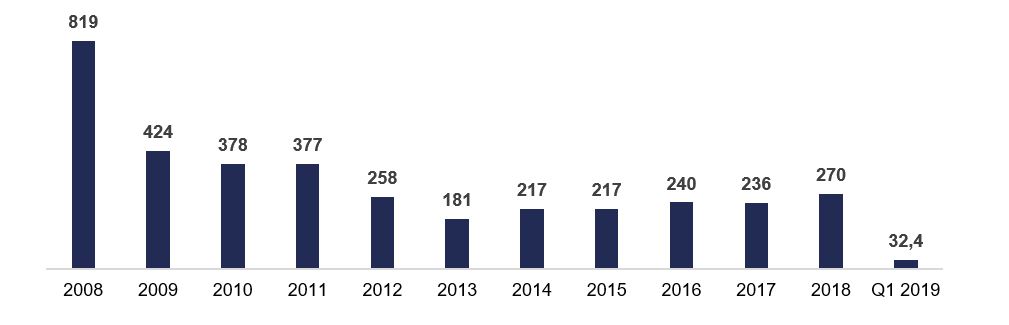

Mis en place par l’ESMA, ce label vise à encadrer, sécuriser et dynamiser le marché de la titrisation en Europe. Cette technique de financement a en effet été pointée du doigt lors de la crise de 2007, certaines opérations étant devenues tellement complexes et opaques qu’il était difficile d’évaluer leur risque. Par ailleurs, les facilités de la BCE3 envers les banques ne les ont pas incitées à recourir à ce mode de financement. Depuis 2008, le marché européen s’est affaissé, passant de 819 Mds d’euros d’émissions à 270 en 20184.

Qu’implique STS pour les émetteurs et les investisseurs ? Quels intérêts ont les banques à investir dans ce label ? Les retombées sur le marché européen sont-elles encourageantes ?

Evolution des émissions de titrisation5 en Europe (Mds EUR)

STS : la mise en place de bonnes pratiques accompagnées d’incitations règlementaires

Revenons d’abord sur le contenu de STS. Pour recevoir ce label, une titrisation doit répondre à un ensemble de principes représentés dans son trigramme.

Simple pour faciliter l’analyse des risques et la compréhension de l’opération par les investisseurs. La simplicité s’apprécie par une structuration de l’opération peu complexe : les actifs sous-jacents doivent être homogènes, avec des fréquences de paiement régulières et faire pleinement partie du cœur d’activité du cédant.

Transparent pour renforcer l’information disponible pour les investisseurs et faciliter leur prise de décision. Pré-cession, des données historiques de performances doivent être communiquées et un audit doit être réalisé sur les critères d’éligibilité (par exemple, les créances doivent être saines, la politique d’octroi encadrée, l’emprunteur résident de l’EEE6, etc.). Post-cession et jusqu’à l’extinction du fonds, le cédant est soumis à des obligations de reporting sur l’actif titrisé.

Standardisé pour faciliter la comparaison des transactions. Les calculs de paiements aux investisseurs doivent répondre à des modèles classiques, le cédant doit autodétenir une partie de l’opération, se couvrir en risque de taux et de change, etc.

L’obtention du label STS se fait aujourd’hui par auto déclaration sur la base d’une documentation à fournir à l’ESMA. De manière optionnelle, un tiers certificateur peut auditer et attester du respect des guidelines du régulateur. Ce tiers certificateur doit préalablement obtenir un agrément de l’ESMA et du régulateur national. A l’heure actuelle, deux acteurs se partagent le marché en Europe, SVI et PCS7.

Les bonnes pratiques contenues dans le label STS facilitent l’appréciation du risque par les investisseurs, mais cela suffit-il à en faire un avantage déterminant par rapport à une titrisation classique ou à une émission de Covered Bonds ?

Dans cette optique de stimulation du marché STS, le régulateur a accompagné ses guidelines d’incitations règlementaires. Pour les banques et institutions financières régulées, l’acquisition de titres labellisés STS ouvre le droit à un calcul avantageux des besoins en fonds propres (le RW8 pouvant être inférieur). Par ailleurs, à partir d’avril 2020, les RMBS non-STS ne seront plus éligibles en tant qu’actifs liquides9. Il est vraisemblable que les banques restreindront leurs investissements non-STS, puisqu’elles ne seront plus autorisées à utiliser ces titres dans le calcul de leur ratio de liquidité (LCR).

Cette demande accrue devrait en toute logique amener les émetteurs à proposer une rémunération plus faible aux investisseurs.

Un démarrage balbutiant au S1 en raison d’imprécisions mais une bascule se confirme au S2

Malgré la bonne volonté de l’ESMA pour faire adopter ce label par la place et relancer le marché, force est de constater que celui-ci a souffert de plusieurs insuffisances : un reporting non finalisé ; une quantité de données à fournir trop importante ; des exigences qui restent vagues.

Les besoins en termes de reporting, point central du label STS, ne sont pas encore finalisés. En novembre 2018, la commission européenne a en effet demandé à l’ESMA de revoir sa copie sur les templates de données à remplir. Cela fait suite à des réclamations d’acteurs de la place qui considéraient que les exigences étaient trop importantes. En janvier 2019, une nouvelle proposition a été faite et est aujourd’hui en attente de validation. Le parlement européen nouvellement élu doit se pencher sur le sujet mais en période de Brexit et d’effervescence européenne, il n’est pas certain que la titrisation soit la priorité de l’agenda des députés. Les spécialistes du sujet évoquent une date de validation au plus tôt au Q4 2019. D’ici là, une tolérance existe pour l’utilisation d’autres reportings.

Par ailleurs, la somme des données à fournir semble excessive : plus de 100 champs pour un crédit immobilier ! Cela pose également des questions de confidentialité. Les données des opérations publiques doivent être chargées sur des Datawarehouse. Elles sont alors à disposition de l’ensemble des investisseurs potentiels et clients de ces entreprises. Tout acteur économique peut ainsi potentiellement y avoir accès.

Du coté des acquéreurs, les incitations règlementaires précitées correspondent pour certaines plus à un durcissement des titrisations non-STS qu’un véritable bénéfice à STS. En cette période où le rendement se fait rare, suffiront-elles à compenser la baisse de rémunération des obligations ?

D’autant plus qu’elles restent moindres comparées au traitement règlementaire avantageux dont bénéficient les Covered Bonds (par exemple, meilleure prise en compte dans le calcul du LCR ; besoins en capital moins élevés pour les investisseurs assureurs dans le cadre de Solvabilité 2).

Ce label avait pour but de dynamiser le marché de la titrisation ; ses imprécisions ont créé un effet d’attente pour les potentiels cédants. Ceux-ci ont pu craindre d’effectuer une opération qui ne respecterait finalement pas le label STS. Janvier 2019 a ainsi été le premier mois de janvier depuis 2009 sans opération de titrisation10 en Europe. Et avec 32.4 Mds EUR d’émissions, le Q1 2019 est en baisse de 45% par rapport au Q1 2018.

Toutes ces insuffisances n’ont cependant pas entravé l’ardeur de certains acteurs de la place. En témoignent les opérations précédemment citées du Crédit Immobilier de France et du groupe Crédit Agricole. S’agissant du Crédit Immobilier de France, le succès de l’opération privée amène les responsables de l’établissement en résolution à en prévoir d’autres, publiques cette-fois, dans les mois et années à venir.

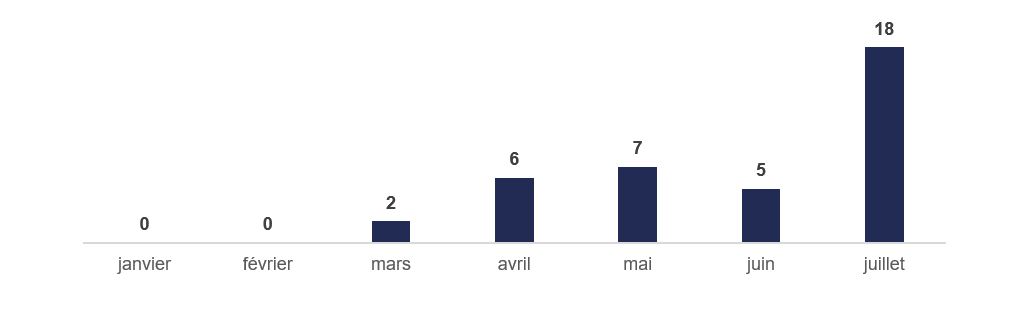

Evolution du nombre d’opérations labellisées STS à fin juillet11

En termes de perspectives, un rebond du marché se profile sans conteste pour le S2 2019 : 18 opérations ont reçu le label STS en juillet11 contre 20 entre janvier et juin. Ces 38 opérations ont été réalisées dans 8 pays européens. Malgré ses limites actuelles, et en anticipation d’un renforcement de la règlementation, les émetteurs orientent peu à peu – presque à marche forcée – leurs opérations dans le champ du cadre STS.

Mais une question reste en suspens : cet encadrement de la titrisation, et globalement, la marche vers plus de transparence est probablement louable, mais permettra-t-il d’échapper à de nouvelles déconvenues financières ? Pour l’instant, impossible de trancher, mais rappelons que l’abondance de données ne peut pas pallier le manque de discernement.

Pierre Boissinot

Associé de Fincley Consulting

pierre.boissinot@fincley.com

Florian Barrière

Manager Fincley Consulting

florian.barriere@fincley.com