Les réserves des caisses de retraite en France : utilité aujourd’hui, et enjeux d’allocation d’actifs et rendements pour garantir l’avenir

Les réserves des caisses de retraite en France : utilité aujourd’hui, et enjeux d’allocation d’actifs et rendements pour garantir l’avenir

Thibaut BROCART

Senior Manager

thibaut.brocart@fincley.com

06 40 91 14 12

Christophe DARROY

Consultant senior

christophe.darroy@fincley.com

06 42 07 15 13

Introduction

1. Utilité des réserves pour les Caisses de retraite en France

1-a/ À quoi servent les réserves ?

1-b/ Quels niveaux de réserves par régime de retraite en France ?

1-c/ Quel est le bon niveau des réserves ?

2. Comment investir les réserves ?

2-a/ Allocation stratégique

2-b/ Quels sont les rendements des réserves en France ? Et ailleurs ?

2-c/ Que permettraient de meilleurs rendements des réserves en France ?

2-d/ Quelle place pour l’approche ESG / ISR face aux rendements ?

2-e/ Rendements des fonds ISR vs fonds traditionnels

2-f/ Les limites de la réglementation actuelle dans la recherche de rendements et face aux crises

3. Comment atténuer les risques pesant sur les réserves ?

3-a/ Les risques avérés par le passé :

3-b/ Approche par types de risques

3-c/ Contrôleur interne ou externe ?

4. Présentation de Fincley consulting

Introduction

Le système de retraite en France est majoritairement un système par répartition : il est censé reposer sur l’équilibre entre les cotisations versées par les actifs et les entreprises, et les prestations à verser aux retraités et leurs ayant droits.

En France les régimes peuvent être répartis en trois catégories :

- les régimes de « base » (pour les fonctionnaires, salariés du privé et des indépendants) ;

- les régimes de retraite complémentaire (salariés du privé et indépendants) ;

- les régimes intégrés et spéciaux qui gèrent les retraites de base et complémentaire de certains activités (e.g. professions libérales, SNCF, banque de France …).

En 2022, le rapport entre cotisants et retraités et ayant droits pour les différents types de régimes est le suivant :

- régimes de base : 1,3 cotisants par retraité (28,1 millions de cotisants pour 22,5 millions de retraités) ;

- régimes complémentaires : 1,4 cotisants par retraité (25,2 millions de cotisants pour 17,9 millions de retraités) ;

- régimes intégrés et régimes spéciaux : 2,2 cotisants par retraité (1,1 millions de cotisants pour 0,5 millions de retraités).

Toujours en 2022 :

- les dépenses représentaient 363 mds € en 2022, dont :

- 249 Mds € pour les régimes de base ;

- 99 Mds € pour les régimes complémentaires ;

- 15 Mds € pour les régimes intégrés et les régimes spéciaux.

- les ressources du système de retraite français représentaient 365 mds € dont :

- 245 Mds € de cotisations sociales (salariés, non-salariés et patronales) ;

- 52 Mds € de taxes (CSG) ;

- 51 Mds € de subventions de l’état ;

- 17 Mds € de transferts d’organismes tiers (sécurité sociale, assurance chômage).

L’équilibre de ce système en France dépend ainsi en partie de plusieurs facteurs à modéliser dans le temps ; les principaux étant :

- la démographie, à la fois des cotisants, des retraités et des ayants-droits ;

- les âges de départ à la retraite ;

- la pénibilité des métiers exercés aujourd’hui et demain ;

- les revenus des actifs ;

- les niveaux de cotisations prélevées sur ces revenus ;

- le taux de chômage des actifs ;

- les niveaux des prestations versées aux retraités pour permettre le meilleur niveau de vie possible sans effet confiscatoire vis-à-vis des cotisants ;

- le coût de la vie, la consommation et l’inflation ;

- le PIB.

Les caisses de retraite ont la possibilité de constituer des réserves. Ces réserves peuvent notamment servir d’amortisseur ou variable d’ajustement en cas de crises et / ou déséquilibres.

A fin 2022, les réserves des régimes de retraite en France sont d’environ 180 Mds €.

1. Utilité des réserves pour les Caisses de retraite en France

1-a/ À quoi servent les réserves ?

Le système de retraite par répartition peut faire face à plusieurs natures de déséquilibres : ponctuels, ou plus durables.

► Les réserves ont vocation à amortir et/ou compenser ces déséquilibres.

Les déséquilibres ponctuels peuvent être la conséquence de crises.

Récemment, la crise Covid a entrainé la diminution des cotisations dans certaines branches d’activités, dont le manque a pu être compensé par les réserves. Exemples :

- le régime RCI (travailleurs indépendants) a perçu des cotisations de 1,7 Mds € en 2020,

contre 3,0 Mds € en 2021, soit environ 57% de moins pendant la crise. - La Caisse de Retraite du Personnel Naviguant a voté un report de paiement des cotisations patronales jusqu’à fin 2023 pour soutenir sa filière. Ses réserves lui ont permis de combler dans la période ce manque à percevoir évalué à 700 M€, correspondant à 1,4 années de cotisations, 1 année de prestations, ou encore 14% de ses réserves.

A noter que les réserves des régimes de retraite se sont dégradées de 10% entre 2019 et 2020, passant de 179,0 Mds € fin 2019 à 161,2 Mds € en 2020, soit -17,8 Mds €.

Les déséquilibres plus durables sont démographiques, se traduisant par une augmentation de la proportion d’effectifs retraités par rapport aux actifs.

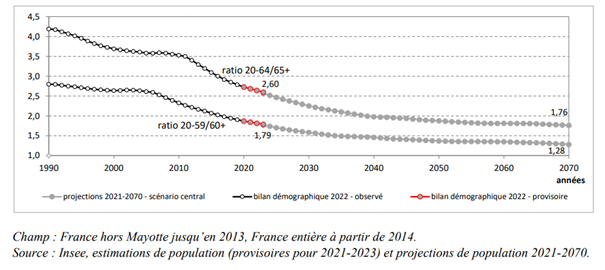

Au regard des projections de démographie en France réalisées par l’INSEE, il faut s’attendre à un déséquilibre démographique et durable :

Rapports démographiques des populations considérées potentiellement actives et retraitées, observées et projetées – 2021

Le graphique présente deux courbes :

- courbe du haut : 20-64 ans / 65+ ans

- courbe du bas : 20-59 ans / 60+ ans

Point d’attention : ce graphique est uniquement démographique et a vocation à mettre en exergue les changements à venir. Il ne met ainsi pas en relief le taux de chômage, l’âge d’entrée dans la vie active, de l’âge de départ à la retraite … Par ailleurs les chiffres présentés dans la partie introductive de cette étude considèrent les effectifs retraités et leurs ayant droits (lorsque le conjoint décède notamment). C’est ce qui explique la différence des ratios entre ce graphique et l’introduction.

En considérant uniquement la courbe « du bas » 20-59 ans / 60+ ans, cette courbe traduit le passage :

- de 1,79 potentiels actifs pour 1 retraité en 2022 ;

- à 1,28 potentiels actifs pour 1 retraité en 2070, soit -28% ou encore 0,51 potentiels actifs en moins pour financer la retraite d’un retraité.

► Les réserves et leurs rendements apparaissent alors comme le seul levier d’ajustement ou amortisseur de ces déséquilibres, qui puisse être « indolore » pour les actifs (les autres leviers passant par une hausse des niveaux de cotisations pesant sur les actifs, une non augmentation des prestations versées aux retraités, ou encore une hausse des taxes à la consommation / hausse des emprunts pour que l’Etat puisse subventionner le système …).

1-b/ Quels niveaux de réserves par régime de retraite en France ?

Pour rappel à fin 2019, les réserves des régimes de retraite en France atteignaient près de 179 milliards d’euros en valeur de marché.

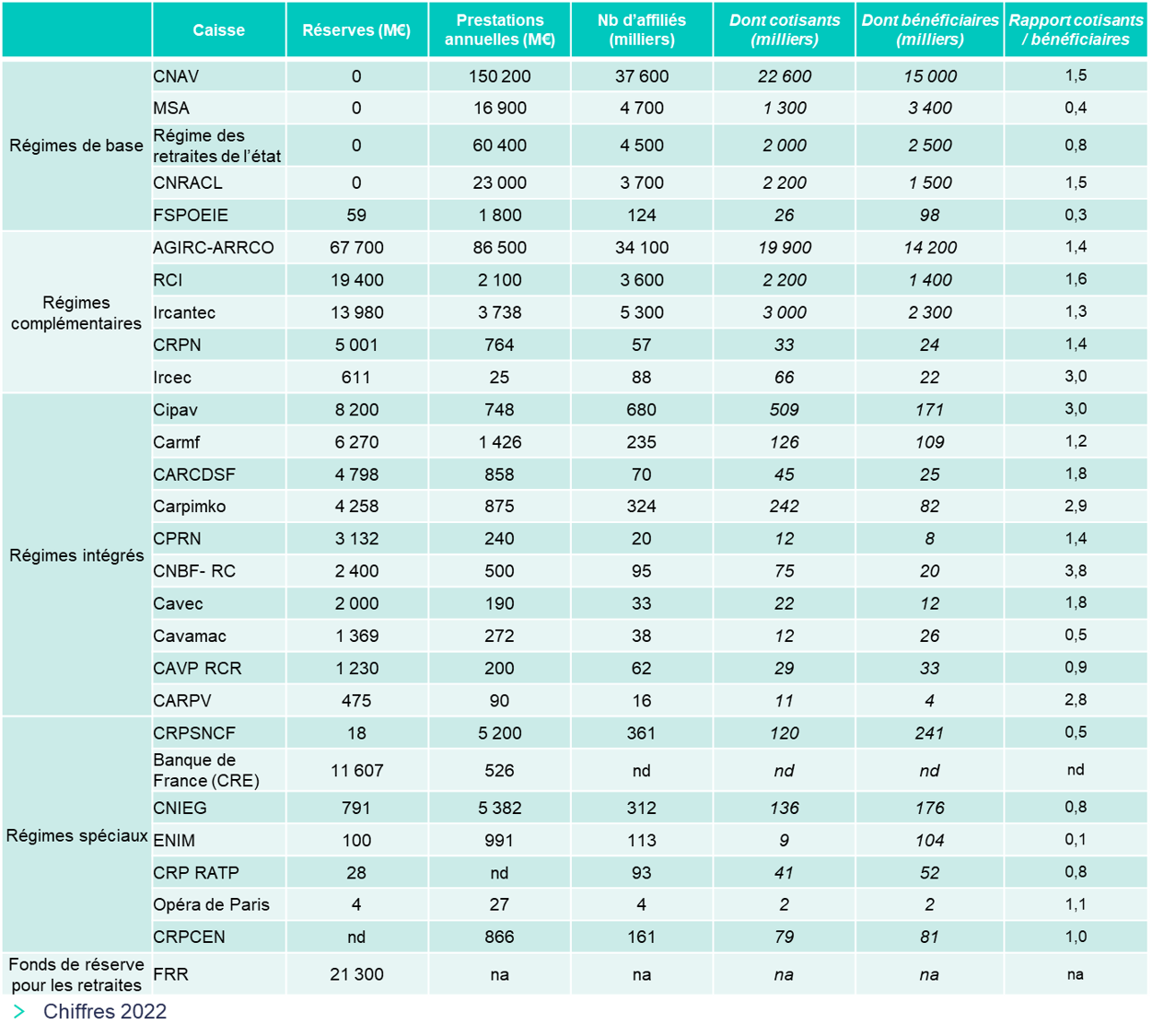

Ces réserves sont réparties entre 5 régimes de base, 5 régimes complémentaires, 10 régimes intégrés (base et complémentaire) et 7 régimes spéciaux :

Chiffres fondés sur la consultation des documents publics types rapports annuels.

Chiffres fondés sur la consultation des documents publics types rapports annuels.

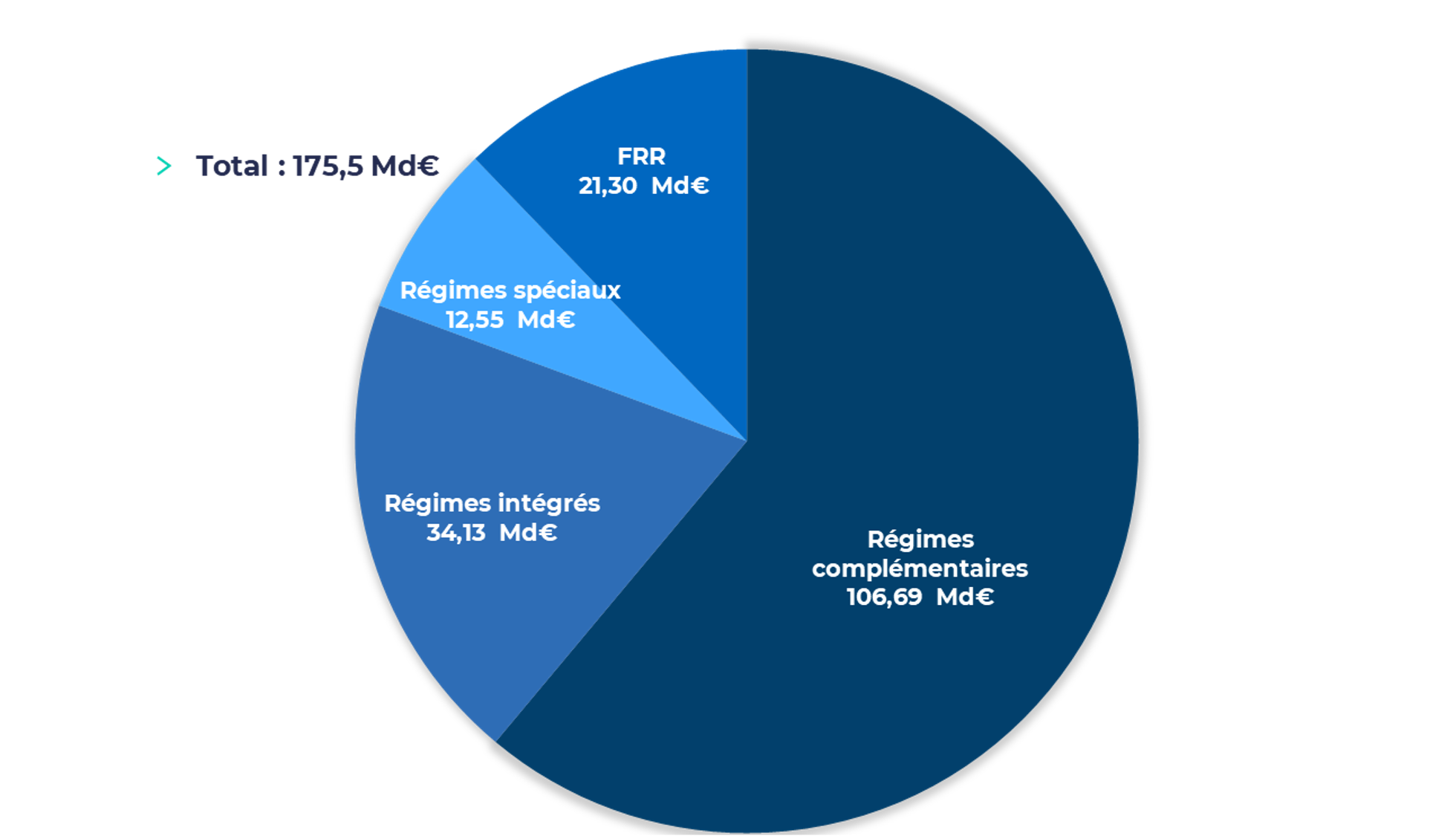

Répartition des réserves en valeur de marché entre les différents régimes obligatoires fin 2022

Une grande partie des réserves est détenue par les régimes complémentaires.

Cela peut s’expliquer par l’absence de mécanisme de compensation entre régimes complémentaires, qui existe pour les autres régimes (les régimes bénéficiant d’une démographie favorable compensent les régimes dont la démographie l’est moins ou en déclin).

Le volume des réserves pour chaque régime dépend de son historique, ses prévisions, son équilibre prestations / cotisations, et ses spécificités.

Les montants des réserves peuvent être analysés en statique et projeté :

- a) à l’échelle d’un régime : en fonction des mois de prestations qu’ils représentent ;

- b) par affilié.

Focus sur les régimes complémentaires (chiffres fin 2022) :

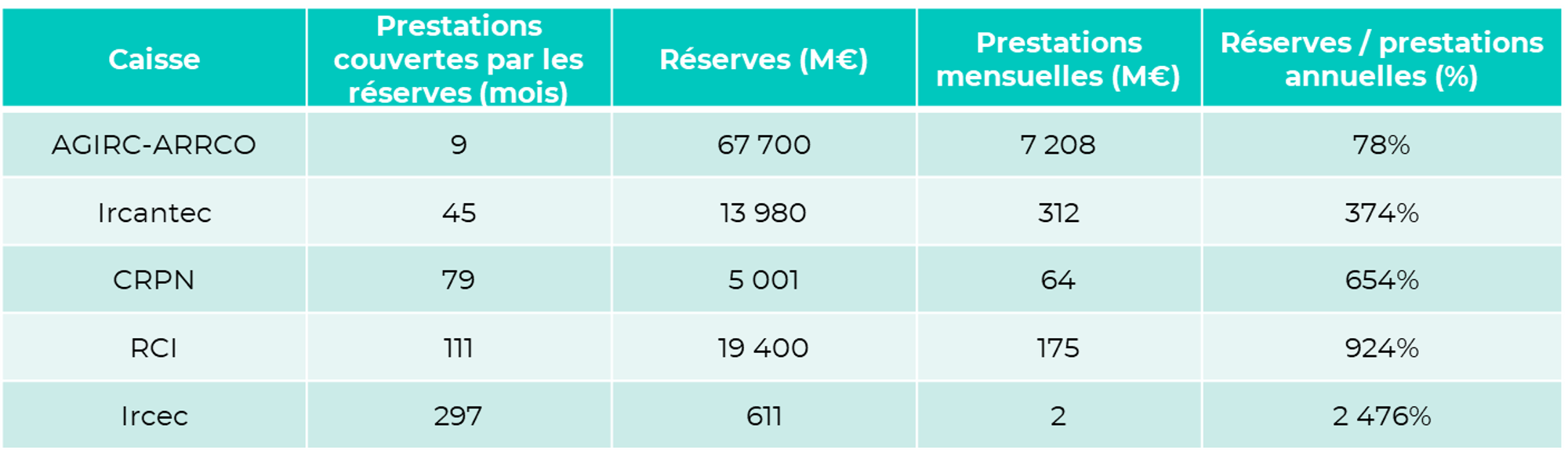

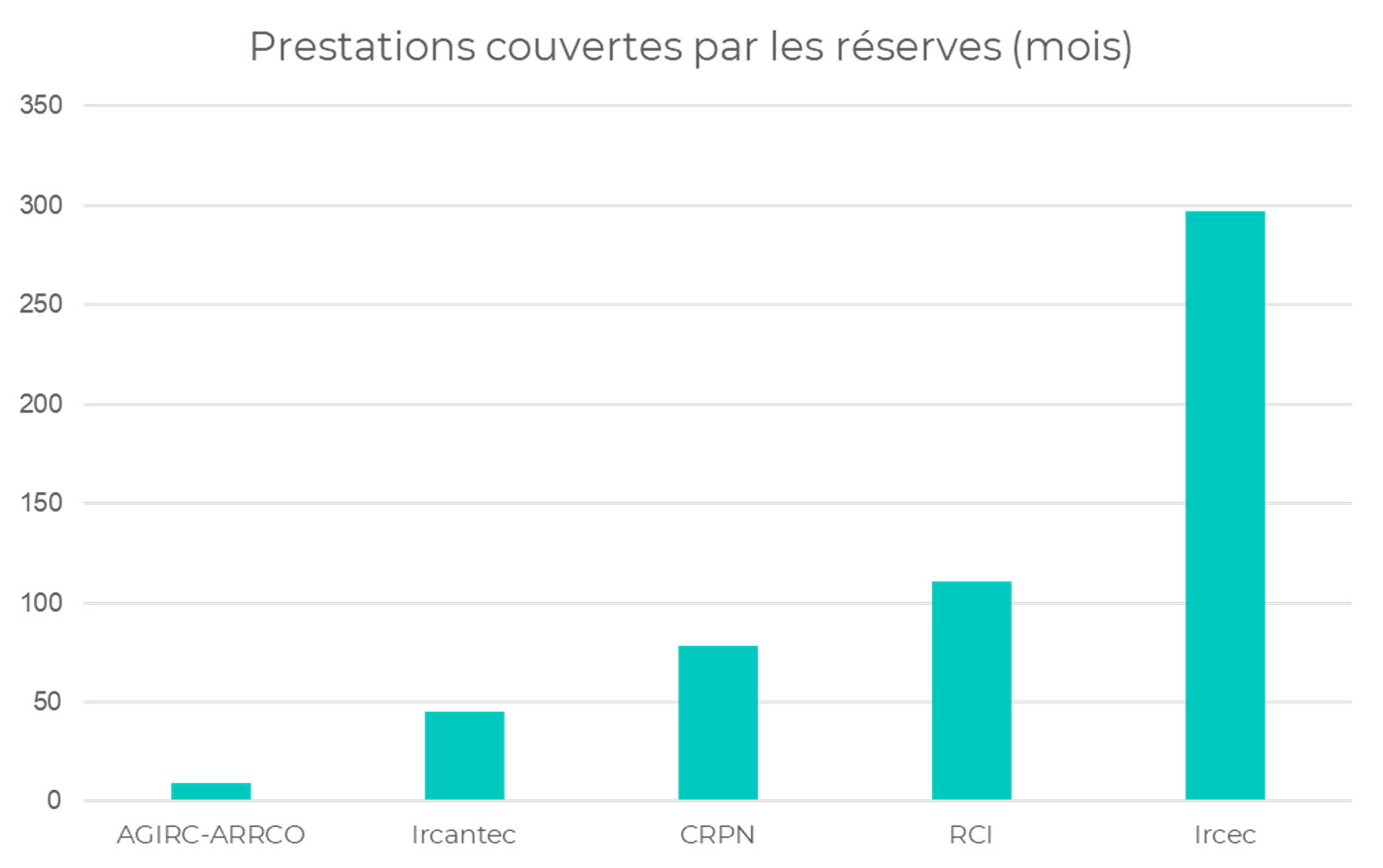

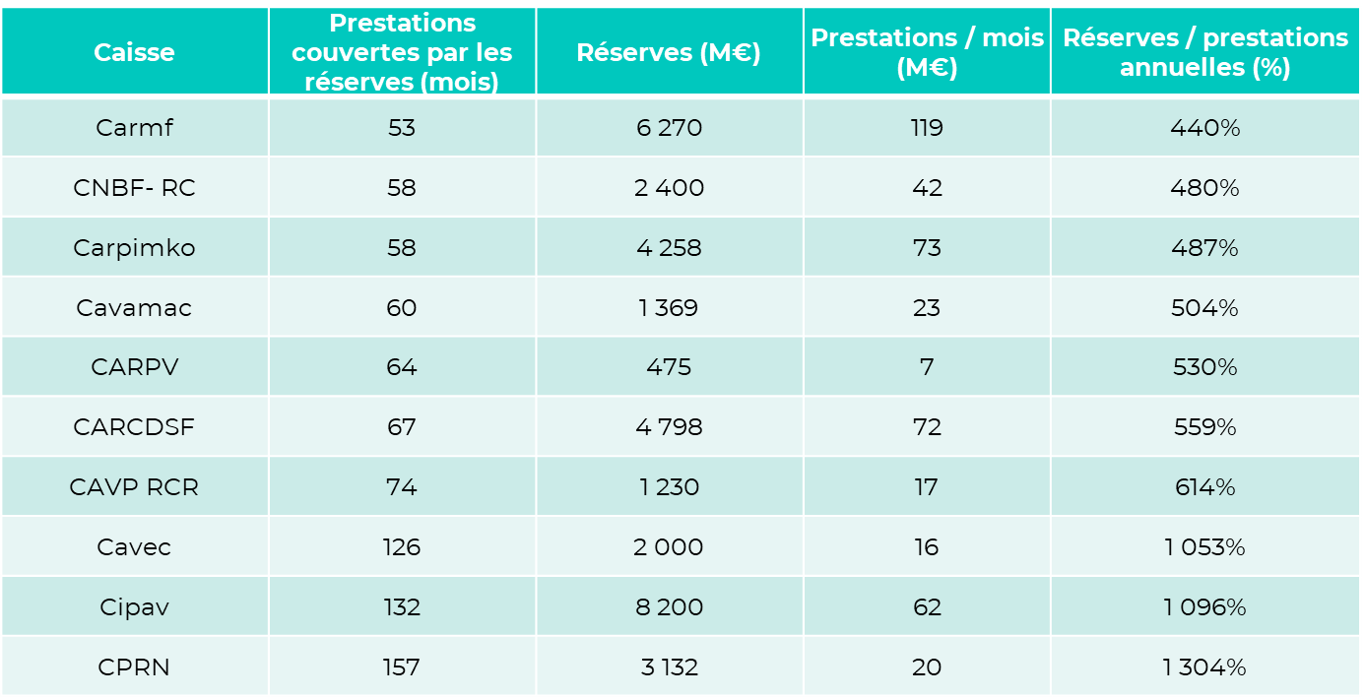

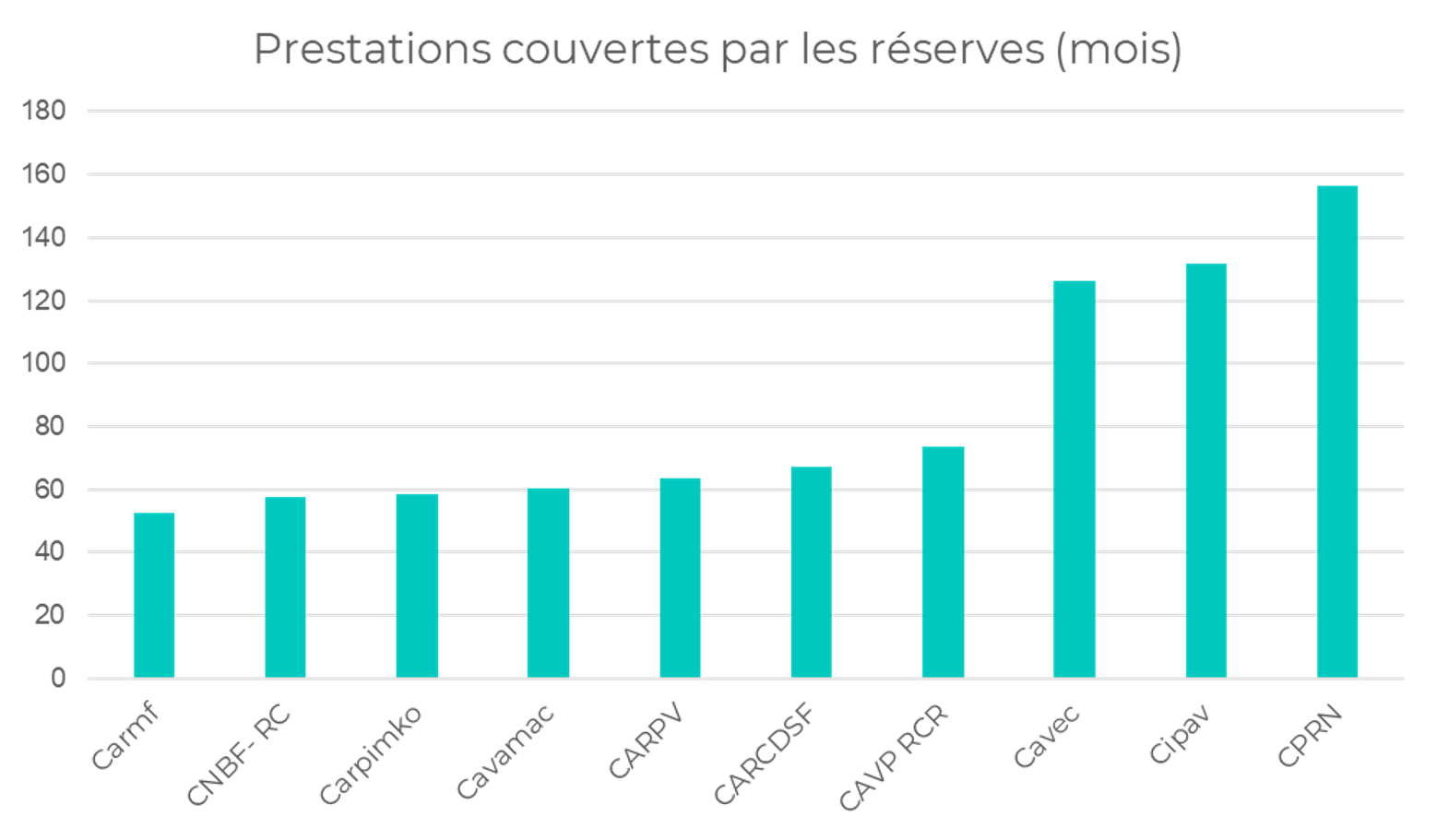

a) Réserves des régimes en mois de prestations (chiffres fin 2022) :

Classement par ordre croissant des prestations couvertes par les réserves

Le montant des réserves en prestations diffère fortement d’un régime complémentaire à l’autre pour les raisons citées précédemment :

- 9 mois de prestations pour l’Agirc-Arrco (régime inter-professionnel)

- 297 mois de prestation pour l’Ircec, qui bénéficie d’une démographie favorable (66 000 cotisants pour 22 000 bénéficiaires)

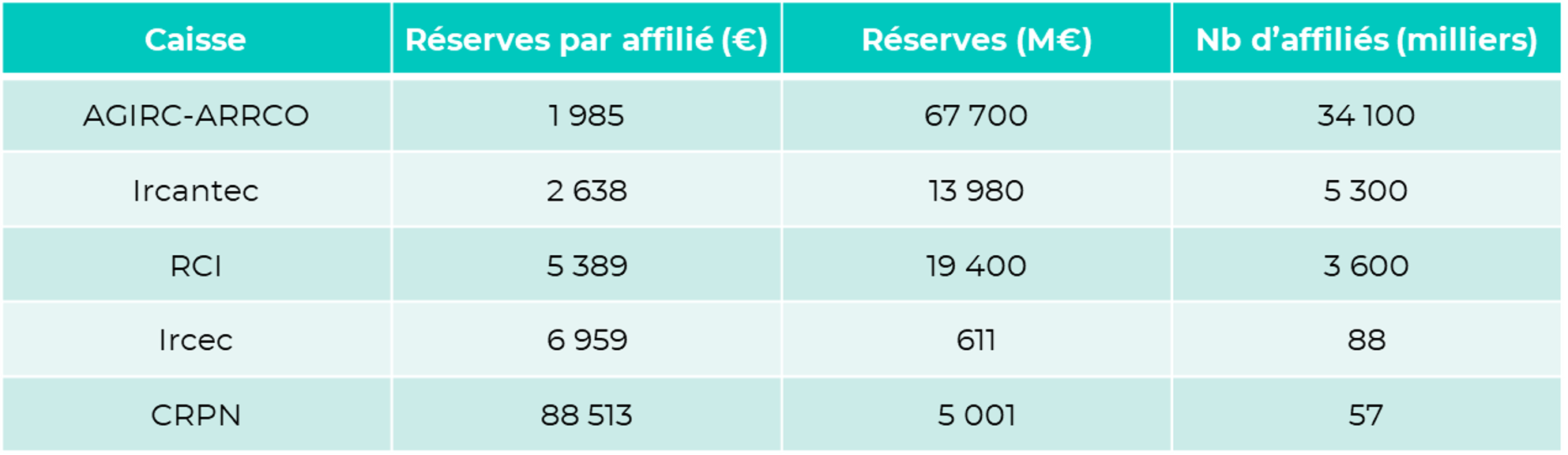

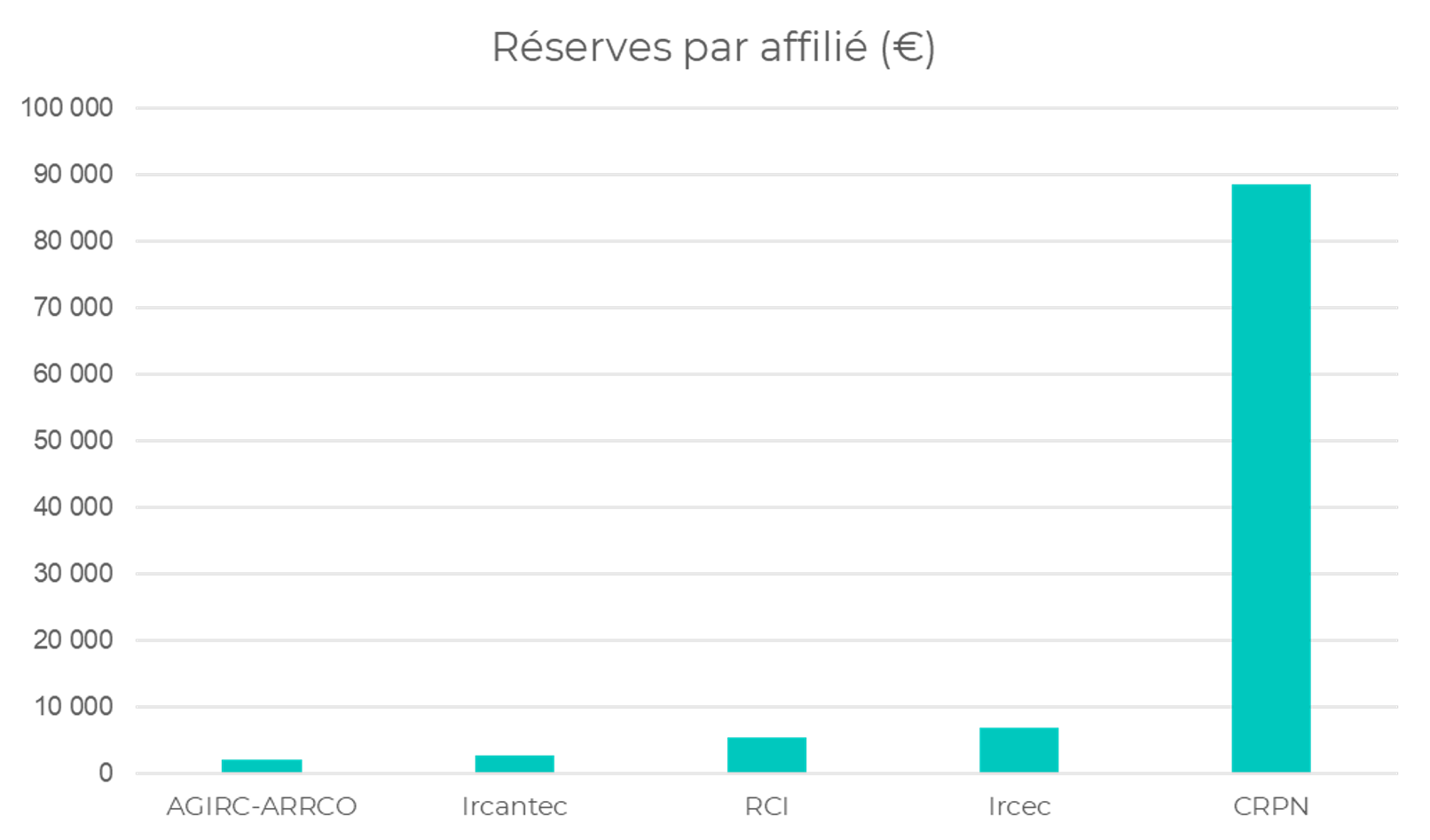

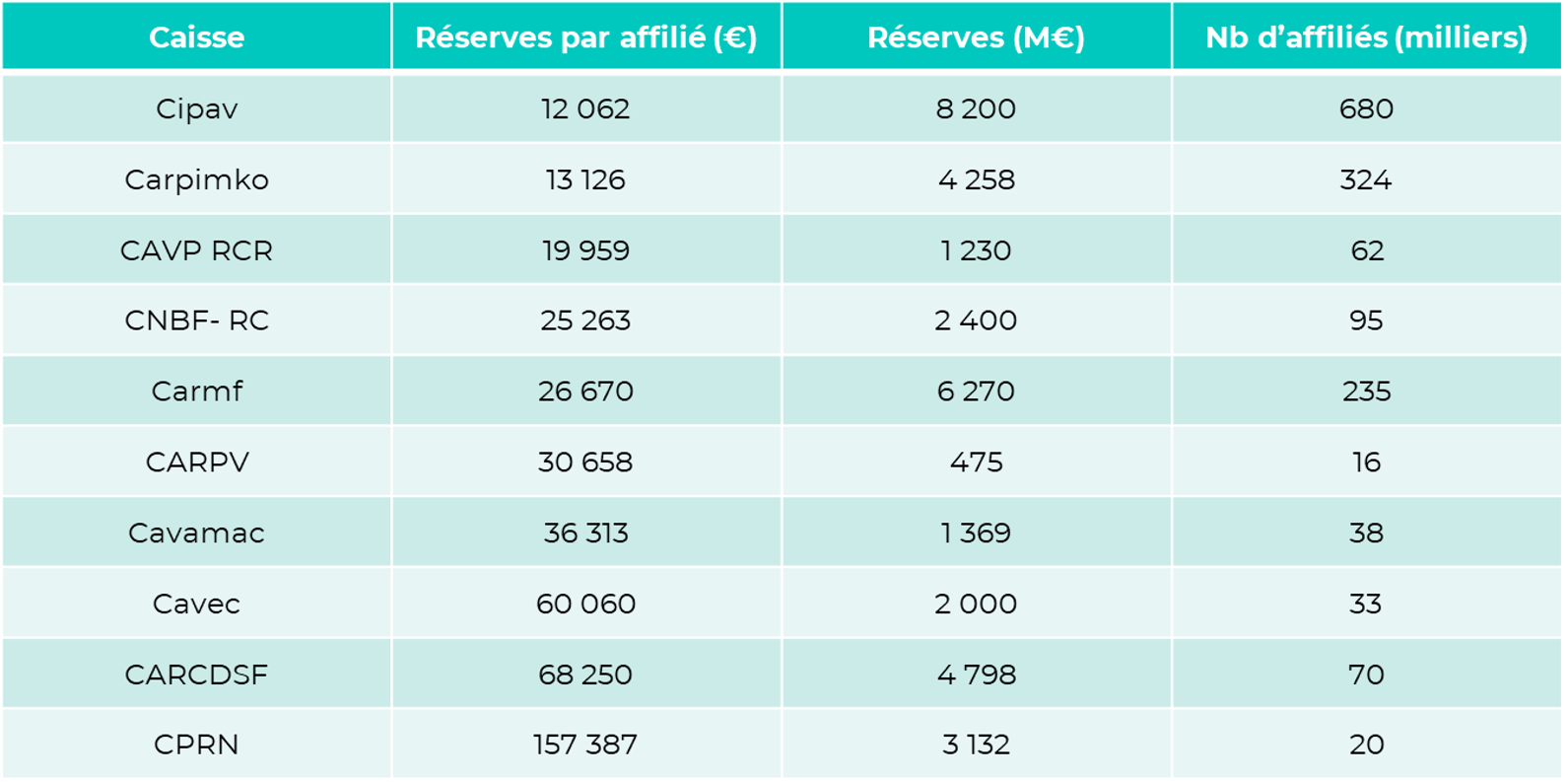

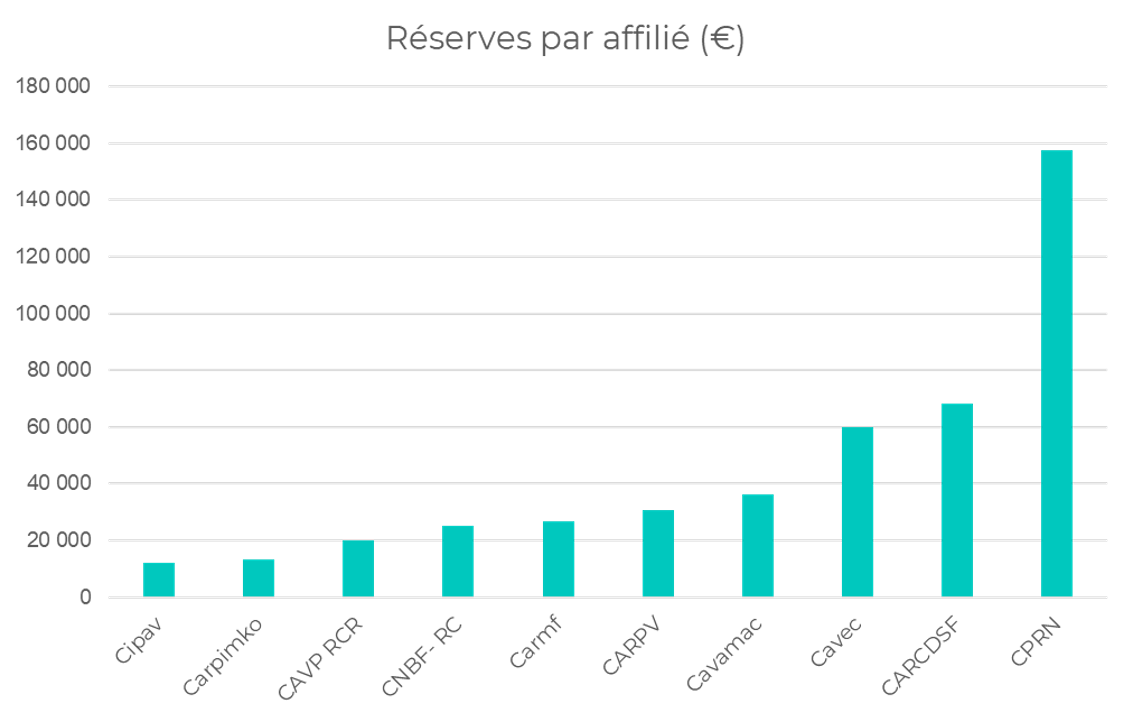

b) Réserves par affilié (chiffres fin 2022) :

Classement des Caisses par ordre croissant des réserves par affilié

L’importance des réserves par affilié dépend aussi de la démographie du régime, sa taille (le nombre d’affiliés) des niveaux de cotisations, du poids relatif de la complémentaire dans la retraite … :

- Agirc-Arrco : réserves de 2 000 € par affilié (34,1 millions d’affiliés)

- RCI : réserves de 5 400 € par affilié (3,6 millions d’affiliés)

- CPRN : réserves de 88 500 € par affilié (57 000 affiliés).

Focus sur les régimes Intégrés (chiffres fin 2022) :

a) Réserves des régimes en mois de prestations (chiffres fin 2022) :

Classement par ordre croissant des prestations couvertes par les réserves

Les réserves permettent aux régimes intégrés de couvrir en moyenne 85 mois soit plus de 7 ans de prestations. Cette durée moyenne plus longue que les régimes complémentaires peut s’expliquer notamment par le fait que les régimes intégrés couvrent aussi la retraite de base.

b) Réserves par affilié (chiffres fin 2022) :

Classement des Caisses par ordre croissant des réserves par affilié

Il est intéressant de noter, à l’instar de ce qui a été observé pour les régimes complémentaires, qu’un nombre d’affiliés moins important s’accompagne en tendance de réserves plus élevées par affilié :

- CIPAV : réserves de 12 062 € par affilié (680 000 affiliés) ;

- CPRN : réserves de 157 400 € (20 000 affiliés).

1-c/ Quel est le bon niveau des réserves ?

Les réserves d’une Caisse dépendent de son historique, des branches d’activités couvertes, des engagements présents et des projections futures.

Dans l’idéal, ces réserves doivent être constituées et pilotées afin de permettre à chaque régime d’assurer sa pérennité financière sur un horizon de long terme.

Quel est le bon niveau de réserves ?

Il ne semble pas y avoir de bonne réponse, dans la mesure où chaque régime est différent.

En conséquence les pratiques ne sont pas homogènes d’un régime à un autre.

Quelques exemples ci-après :

- Les régimes interprofessionnels dont l’envergure les rend moins exposés à des variations importantes de cotisations, verront une moindre nécessité à constituer un niveau de réserves élevé.

Par exemple le régime Agirc-Arrco est tenu de respecter un seuil minimal de réserves représentant six mois de prestations à l’horizon de 15 ans

- Les régimes bénéficiant de situations démographiques favorables, pourront accumuler des réserves afin d’anticiper de futurs déficits techniques.

C’est le cas par exemple de certains régimes intégrés, avec les caisses suivantes : CIPAV, CARPIMKO, CNBF.

- Les régimes dont l’équilibre a été mis à mal par le passé se sont dotés de règles de gestion prudentielles qui les contraignent. Exemples :

- L’Ircantec est tenu de disposer de réserves de précaution d’au moins 1,5 ans de prestations, et doit également veiller à ce que le versement des pensions soit assuré par les cotisations futures anticipées pour 30 ans.

- Le RCI doit s’assurer que le délai prévisionnel d’épuisement des réserves soit au moins égal à l’espérance de vie résiduelle de la génération atteignant l’âge légal de la retraite.

In fine, il n’y a pas de « bon niveau de réserves ».

Toutefois, la meilleure approche en matière de pilotage pour un régime sera une stratégie à long terme considérant l’ensemble des paramètres projetés selon différents scénarios (dont stressés).

Les régimes exposés à une seule branche d’activités auront vraisemblablement une nécessité de constitution de réserves plus élevée que les régimes interprofessionnels.

Cela peut aussi poser la question de la transformation / fusion des régimes à l’avenir …

A noter que le rapport de la Cour des comptes 2022 sur les Caisses de retraite souligne que les réserves participent au pilotage d’un régime, mais que la stratégie visant à justifier leurs niveaux actuels et projetés n’est pas systématiquement explicitée.

Ainsi l’une des recommandations de la Cour est que la règlementation devrait insister sur la mise en cohérence du montant des réserves et de l’allocation des actifs correspondants avec les prévisions de solde technique des régimes, de sorte que la recherche de rendements puisse être optimisée sur cet horizon de temps.

2. Comment investir les réserves ?

2-a/ Allocation stratégique

Un régime de retraite se pilote à travers les prévisions de cotisations et de pensions, modulo les réserves ; le rendement des réserves apparaissant comme le seul levier d’ajustement indolore pour les actifs (les autres leviers étant une augmentation des niveaux de cotisations, des taxes …).

Le placement des réserves des Caisses de retraite est généralement encadré par les décrets de 2002 et/ou 2017, ensuite traduits et précisés à travers un règlement financier propre à chaque régime.

Les réserves sont investies selon une allocation stratégique entre les différentes classes d’actifs autorisés (monétaire et obligataire, actions, non coté et immobilier) autours desquelles les expositions pour chaque classe d’actifs varient selon une allocation tactique.

Si ces allocations visent à maximiser le couple rendement / risque, elles sont aussi le reflet de l’historique de la Caisse, ses spécificités, la situation d’équilibre technique actuelle et projetée et l’appétence aux risques des organes de décision.

Les allocations des régimes en France sont réparties en moyenne comme suit :

- Monétaire et obligataire : 50% ;

- Actions : 38% ;

- Non coté (private equity, dette privée) et immobilier : 12%.

Toutefois à la maille de chaque régime, ces allocations divergent.

Ci-après une synthèse des encadrements [min ; max] observés en 2020 sur la base des documents à notre disposition :

- Monétaire et obligataire : [min 35% ; max 72%] ;

- Actions : [min 28% ; max 45%] ;

- Non coté (private equity, dette privée) et immobilier : [min 0% ; max 20%].

Une façon de définir la meilleure allocation serait de simuler différents scénarios de stress du portefeuille sur l’ensemble des facteurs de risques des réserves, pour définir le meilleur couple rendement / risques au regard des objectifs de chaque Caisse, en s’assurant que le rendement permette a minima d’assurer la survie du régime face à ses potentiels déséquilibres démographiques (impactant le résultat technique) et face aux crises (impactant le résultat technique et financier des réserves).

2-b/ Quels sont les rendements des réserves en France ? et ailleurs ?

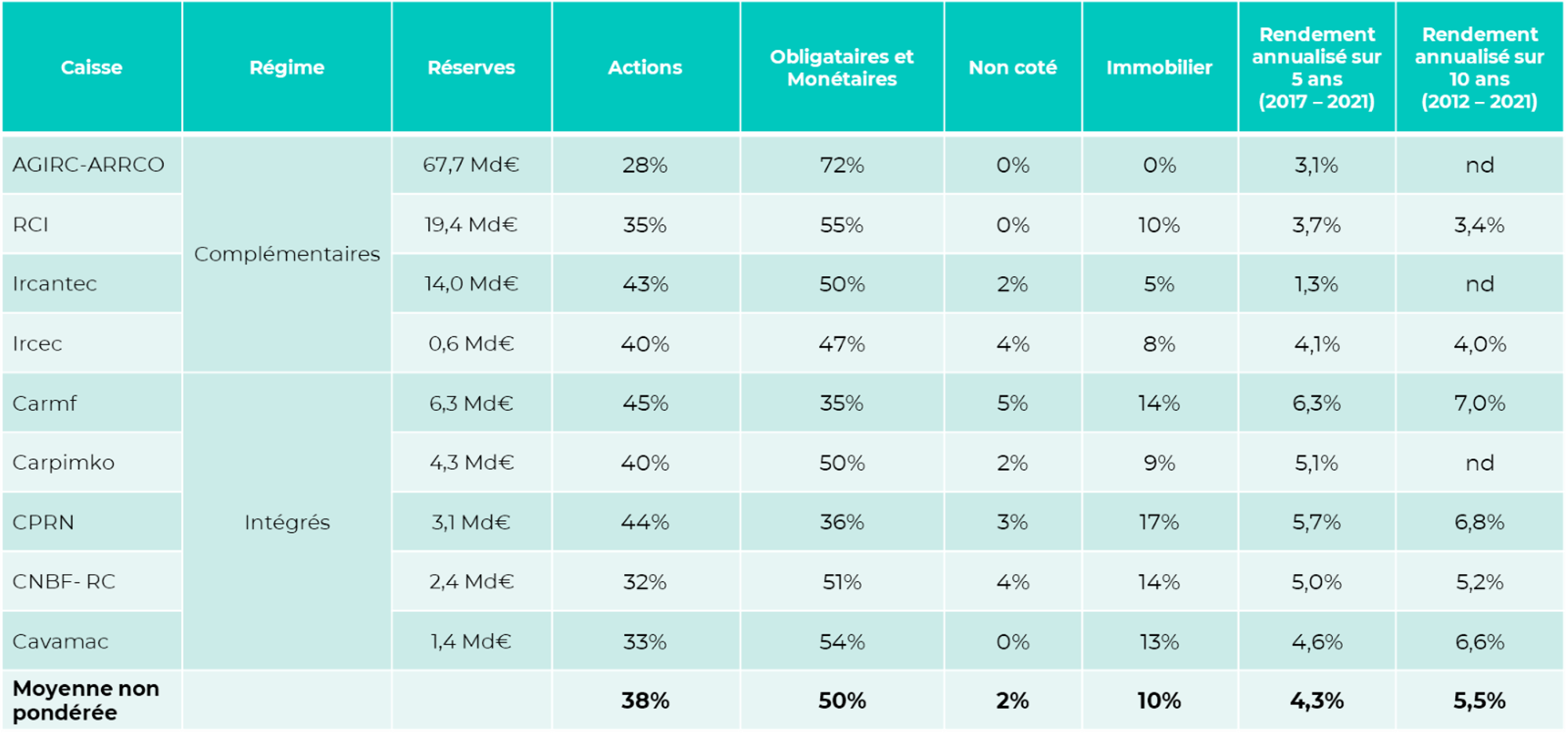

Allocation d’actifs et performances des caisses de retraites françaises sur 5 et 10 ans, pour les Caisses dont les informations sont disponibles publiquement :

Les rendements des réserves de ces Caisses affichent des moyennes de rendements (non pondérées par le poids des réserves :

- sur les 5 dernières années : de 4,3 % ;

- sur les 10 dernières années : de 5,5%.

A noter que les deux Caisses dont les réserves performent le mieux sur 10 ans (CARMF et CPRN), sont celles dont l’exposition aux actions et au non coté est la plus importante.

Pour mettre ces rendements en perspective, voici la performance des principaux indices boursiers et obligataires sur la période 2012 – 2021 :

Indices actions [avec dividendes réinvestis]

- CAC 40 : 11,64% de rendement annuel moyen ;

- Euro Stoxx 50 : 9,75% de rendement annuel moyen ;

- S&P 500 : 16,24% de rendement annuel moyen.

Indices obligataires :

- MSCI Eurozone government bonds index : 3,64% de rendement annuel moyen ;

- MSCI Investment Grade Corporate Bond Index : 3,36% de rendement annuel moyen.

=> Quelles allocations ailleurs ? Et dans quel but ?

Certains Etats, gérant directement les réserves des retraites, ont des objectifs affichés et assumés de rendements. C’est notamment le cas du Canada, du Japon et de la Suède.

Les réserves et leurs rendements dans le temps peuvent permettre :

- de verser des prestations plus élevées, afin d’améliorer le niveau de vie des retraités (ou limiter sa diminution en fonction de l’augmentation du coût de la vie) ;

- et/ou de limiter le décalage progressif des âges de départs à la retraite ;

- ou encore de s’assurer de la pérennité du système de retraite le plus longtemps possible sans que les charges pesant sur les actifs ne soient trop importantes …

Cette différence assumée vis-à-vis des rendements des réserves pourrait être le principal écueil de la philosophie du système de retraite Français où les réserves semblent être constituées uniquement pour compenser une partie des déséquilibres, sans viser à l’amélioration des niveaux de vie.

Ci-après un aperçu des rendements des fonds de pension étrangers :

Allocations d’actifs et performances des fonds de pension Japonais, Canadiens et Suédois (qui affichent des objectifs de rendements des réserves) :

Les rendements des fonds de pension étrangers affichant des objectifs de rendements pour leurs réserves affichent une moyenne (fondée sur l’échantillon ci-dessus) :

Les rendements des fonds de pension étrangers affichant des objectifs de rendements pour leurs réserves affichent une moyenne (fondée sur l’échantillon ci-dessus) :

- sur les 5 dernières années de : 8,4 % de rendement annualisé ;

- sur les 10 dernières années de : 9,8% de rendement annualisé.

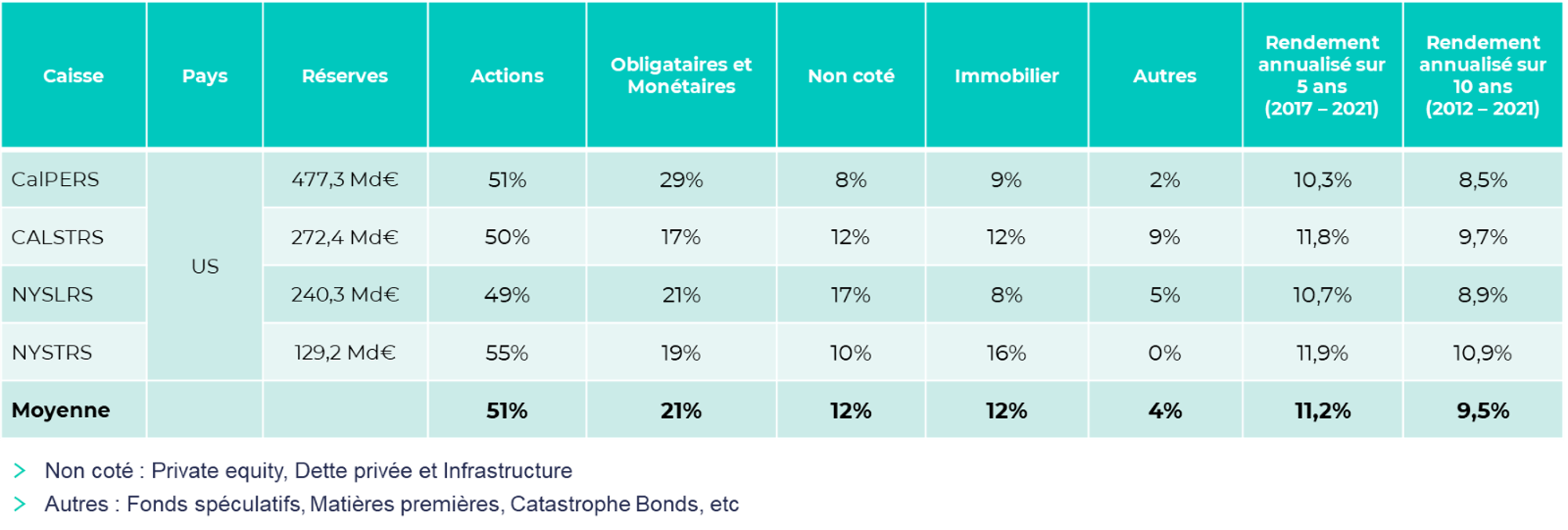

=> Quelles allocations pour les principaux fonds de pension aux Etats-Unis ?

Allocation d’actif et performances des caisses de retraites américaines (système par répartition + capitalisation) :

Les rendements de l’échantillon de caisses de retraite américaines affichent une moyenne :

- sur les 5 dernières années de : 11,2 % de rendement annualisé ;

- sur les 10 dernières années de : 9,5% de rendement annualisé.

La performance supérieure des caisses et fonds de pension étrangers s’explique en particulier par une exposition supérieure :

- aux actifs non cotés (private equity, dette privée et infrastructure) : 14% pour les caisses de retraite américaines et 12% pour les fonds de pension étrangers Japonais, Canadiens et Suédois, contre seulement 2% pour les caisses de retraite françaises

- aux actions : 51% pour les caisses de retraite américaines et 45% pour les fonds de pension étrangers, contre seulement 38% pour les caisses de retraite françaises

Cette sur exposition aux actifs non cotés s’explique par une recherche de rendements supérieurs à long terme et un moindre besoin de liquidité à court terme.

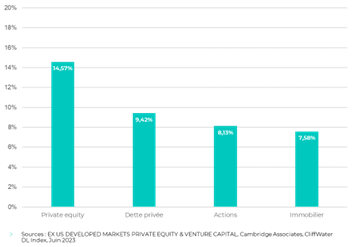

Sur les 20 dernières années, ce sont les actifs non cotés qui affichent des meilleurs rendements :

- private equity : 14,6% annualisés

- dette privée : 9,4% annualisés

Ces éléments comparatifs peuvent donner à réfléchir concernant les allocations d’actifs des Caisses de retraite en France …

2-c/ Que permettraient de meilleurs rendements des réserves en France ?

Solde du système de retraite : quelle situation à venir ?

La réforme des retraites de 2023 a pour objectif de ramener le système à l’équilibre d’ici 2030 en réduisant les dépenses du système par rapport au PIB.

Depuis les années 2000, les dépenses du système de retraite en % du PIB observées varient entre 11,7% et 13,7% du PIB selon les données du Conseil d’Orientation des Retraites (« COR »).

Les principales mesures prévoient le recul de l’âge effectif de départ à la retraite par :

- l’augmentation de la durée d’assurance pour le taux plein : la durée de cotisation requise pour obtenir une pension à taux plein passera de 42 ans à 43 ans d’ici 2027 ;

- le recul des bornes d’âge d’ouverture des droits : l’âge légal de départ en retraite est relevé progressivement de 62 à 64 ans.

Selon une première estimation du COR, la réforme de 2023 contribuerait à faire baisser la part des dépenses de retraite de 0,2 point de PIB en 2030 mais l’augmenterait à l’inverse de 0,2 point de PIB en 2070.

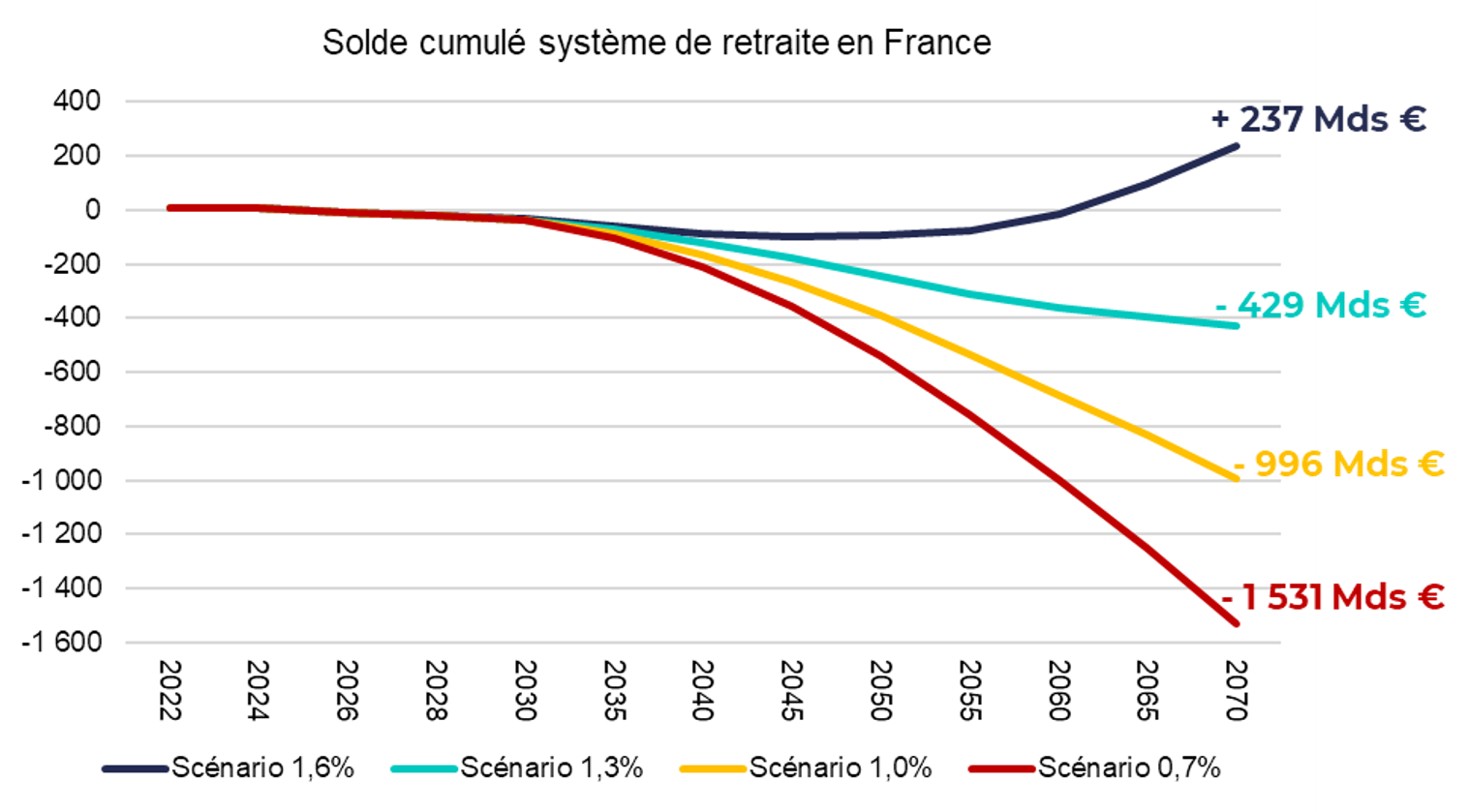

Ci-après le solde du système de retraite français (Ressources – dépenses) projeté sur 50 ans selon quatre hypothèses de croissance annuelle du PIB sur la base des données du COR à juin 2023, en tenant compte de la réforme des retraites :

- Hypothèse Optimiste : croissance du PIB moyen de +1,6% / an

- Centrale optimiste : croissance du PIB moyen de +1,3% / an

- Centrale pessimiste : croissance du PIB moyen de +1,0% / an

- Pessimiste : croissance du PIB moyen de +0,7% / an

Pour information, l’évolution annuelle moyenne du PIB français depuis 2000 est de 1,27%, donc le scénario vraisemblable se situerait entre l’hypothèse « centrale pessimiste » et l’hypothèse « centrale optimiste » (bâtons bleu clair et orange ci-dessous).

Le système de retraite est déficitaire de 2024 à 2045 pour les quatre scénarios considérés.

– Pour le scénario le plus optimiste (+1,6% de PIB / an) : le solde annuel revient à l’équilibre à partir de 2045.

– Pour le scénario « central optimiste », qui est aussi le plus probable (+1,3% de PIB / an) : le solde annuel reste en déficit « maîtrisé », autour de -8 Mds € / an.

En vision cumulée sur la période, voici les projections du solde du système de retraite en France, selon les scénarios de croissance du PIB :

Compte tenu de l’historique de croissance du PIB depuis 2000 en France, le scénario le plus probable se situe entre le scénario de croissance du PIB à 1,0% et le scénario à +1,3%.

Ce serait donc environ 430 à 1 000 Mds € à compenser et/ou financer d’ici 2070.

Comment le rendement des réserves a-t-il un rôle à jouer ?

Afin de soutenir le système de retraite, les réserves des caisses de retraite devraient globalement générer un rendement annuel a minima égal au déficit annuel.

Compte tenu des rendements historiques des réserves des régimes en France et des allocations, il est peu probable que les réserves puissent compenser les déséquilibres du système sur le long terme.

Les réserves en France ont généré des rendements annualisés de l’ordre de 5 % sur les dix dernières années.

►Doubler la performance de ces réserves en France, donc viser 10% à l’instar des fonds et Caisses de l’étranger mentionnés dans la section précédente, permettrait de générer en moyenne des rendements de l’ordre de 18 Mds € / an ; ce qui représente 5% des prestations versées aujourd’hui.

Ces rendements permettraient de mieux compenser les déséquilibres à venir.

C’est ce que nous simulons plus après.

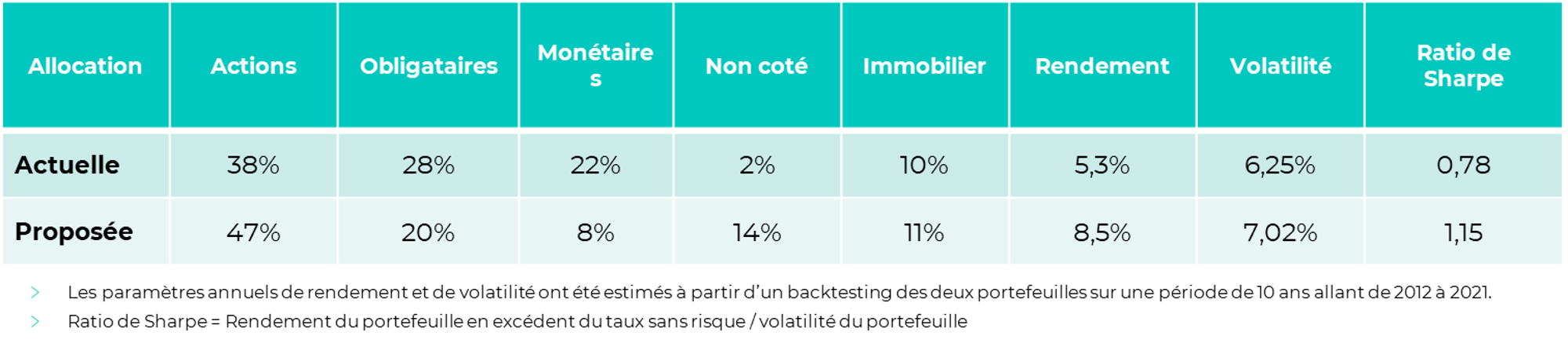

Hypothèse : nouvelle allocation plus semblable à celle des caisses de retraite étrangères étudiées plus avant :

La nouvelle allocation présente une exposition plus importante aux actifs risqués notamment :

- aux actions : 47% contre 38% dans l’allocation actuelle. A noter que cette allocation comprend une exposition aux actions américaines, ce qui permet de bonifier les rendements tout en améliorant la diversification du portefeuille ;

- aux actifs non cotés : 14% contre 2% dans l’allocation actuelle.

…ainsi qu’une exposition plus faible aux actifs défensifs :

- aux obligations : 20% contre 28% dans l’allocation actuelle ;

- au monétaire : 8% contre 22% dans l’allocation actuelle. Conservation d’un coussin de liquidité pour faire face aux besoins de liquidité à court terme des différents régimes.

On observe un couple rendement / risque nettement plus avantageux pour la nouvelle allocation :

- Rendements espérés de 8,5% contre 5,3% pour l’allocation actuelle ;

- Volatilité de 7,0% contre 6,3% pour l’allocation actuelle ;

- Ratio de Sharpe de 1,17 contre 0,78 pour l’allocation actuelle.

Le choix de l’allocation de portefeuille a un impact conséquent sur la soutenabilité du système lorsque l’on projette les réserves.

Probabilité d’épuisement des réserves du système de retraite français à différents horizons de temps selon l’allocation choisie via modèle Monte Carlo :

Les réserves du système de retraite sont projetées en tenant compte du solde à financer annuellement dans le scénario de croissance du PIB de 1,0%.

En conservant l’allocation actuelle moyenne des Caisses en France, la probabilité que les réserves soient épuisées est de 47% à horizon 2050 et de 95% à horizon 2070.

En conservant l’allocation actuelle moyenne des Caisses en France, la probabilité que les réserves soient épuisées est de 47% à horizon 2050 et de 95% à horizon 2070.

L’allocation proposée, fondée sur la moyenne observée des fonds et Caisses de l’étranger, permettrait de réduire cette probabilité à 1% à horizon 2050 et à 14% à horizon 2070.

En revanche pour que cela soit possible, des évolutions réglementaires sont nécessaires concernant les quotas de placement des réserves, notamment : en diminuant la part minimum de l’obligataire et monétaire (≥ 34% par exemple pour les Caisses soumises au décret de 2002), et en augmentant les plafonds du non coté.

2-d/ Quelle place pour l’approche ESG / ISR face aux rendements ?

L’intégration de critères ESG dans les investissements prend une importance grandissante.

Et pour cause : investir de manière durable est cohérent avec la constitution de réserves dont la visée est de pérenniser la retraite des générations futures.

Certains régimes se sont déjà dotés de politiques d’investissements responsables.

Par exemple, le régime Agirc-Arrco dispose d’une politique climat déclinant à travers une feuille de route à horizon 2030 les engagements actuels et futurs ; qui se traduisent notamment par des limitations ou exclusions des secteurs les plus polluants.

Toutefois, l’accompagnement des secteurs les plus émittifs est important pour accélérer leur transition. Ainsi certaines Caisses n’appliqueraient l’exclusion qu’en dernier ressort, puisque ayant des moyens d’influence à travers les politiques de votes en conseil d’administration des entreprises.

Une partie1 des Caisses publie désormais les notes ESG des actifs sur lesquelles sont investies leurs réserves, ainsi que la part de CO2 financée.

Pour autant ces publications à visée de transparence, restent perfectibles, notamment au regard :

- de la méthodologie de mesures (exemple : les émissions de CO2 d’une obligation d’Etat sont calculées par le rapport entre le total des émissions de l’Etat et son PIB ; pour une corporate il s’agit du rapport entre ses émissions de CO2 et son chiffre d’affaires ou son total bilan selon les cas).

- des notations ESG : les notes pouvant significativement varier d’un fournisseur de données à un autre pour une même entité ;

- de la précision des données ; généralement fournies par l’entreprise elle-même sans être encore auditées avec la même précision que les audits financiers.

Si la conscience ESG prend une importance grandissante dans les investissements des réserves des Caisses, l’extra-financier n’est pas encore regardé comme un critère aussi important que le rendement financier. Cela peut se comprendre au regard de la faible maturité de l’analyse extra-financière, des données utilisées, et des notations ESG.

La question se pose tout de même de comparer les performances des fonds ESG par rapport aux non ESG.

2-e/ Rendements des fonds ESG vs fonds non ESG

D’après une étude MorningStar de juin 2023 sur les marchés cotés, les performances des fonds « ESG » (*) par rapport aux fonds non ESG, semblent dépendre de la classe d’actifs, mais surtout de l’horizon de placement :

- sur le marché actions, en moyenne les fonds ESG surperforment les fonds non-ESG sur un horizon ≥ 5 ans ;

- sur le marché obligataire, en moyenne les fonds ESG surperforment les fonds non-ESG sur un horizon ≥ 10 ans ?

(*) fonds communs de placement et ETF qui mentionnent dans leur prospectus utiliser des critères ESG dans le processus de sélection de titres et de construction de portefeuille et/ou qui poursuivent un objectif d’investissement durable. Cela est censé correspondre aux fonds classifiés articles 8 et 9 au sens de la réglementation SFDR.

Marché actions – taux de succès des fonds ESG vs fonds non-ESG :

Le taux de succès est la proportion de fonds ESG dont la performance sur l’horizon de temps a été supérieure à la performance moyenne pondérée fonds aux actifs non ESG

Source : Morningstar Direct. Morningstar Research. Données à décembre 2022. Echantillon analysé de 2 052 fonds ESG et 5 911 fonds traditionnels.

Source : Morningstar Direct. Morningstar Research. Données à décembre 2022. Echantillon analysé de 2 052 fonds ESG et 5 911 fonds traditionnels.

Les fonds ESG actions apparaissent plus performants après 5 ans :

- 57% des fonds ESG ont fait mieux que les fonds non-ESG sur 5 ans

- 60% des fonds ESG ont fait mieux que les fonds non-ESG sur 10 ans

A noter que les fonds ESG d’actions ont sous-performé en 2022 (horizon 1 an du tableau) en raison de leur allocation :

- sous-exposition au secteur de l’énergie (secteur le plus performant en 2022)

- surexposition au secteur technologique (secteur le moins performant en 2022)

… entraînant ainsi une sous-performance à 1 an et à 3 ans par rapport aux fonds non-ESG.

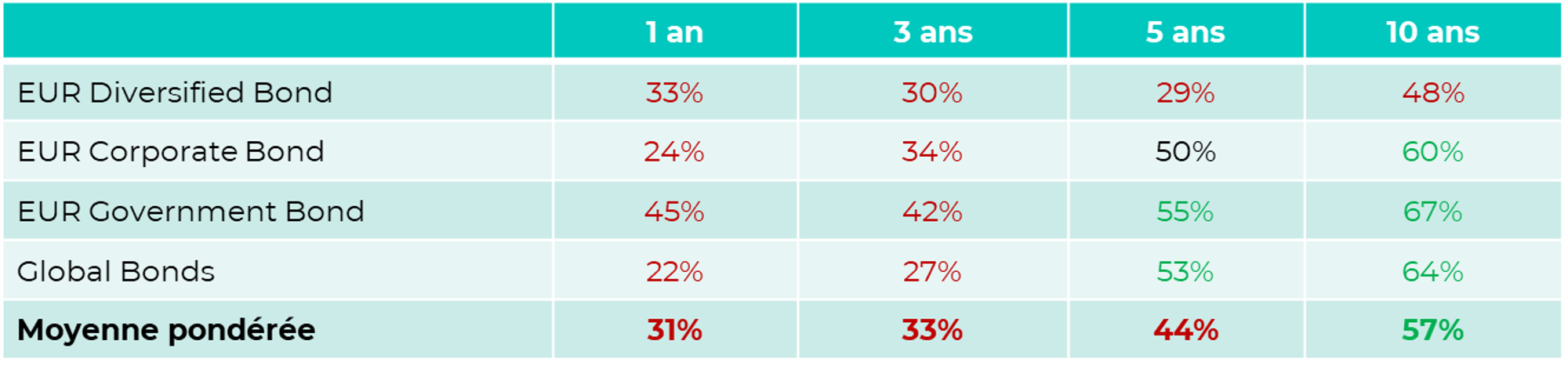

Marché obligataire – taux de succès des fonds ESG vs fonds non-ESG :

Source : Morningstar Direct. Morningstar Research. Données à décembre 2022. Echantillon analysé de 2 052 fonds ESG et 5 911 fonds traditionnels.

Les fonds ESG obligataires ont été plus performants sur un horizon de 10 ans : 57% des fonds ESG ont fait mieux que les fonds non-ESG.

En revanche, ils ont sous-performé à court et moyen terme (1 an, 3 ans et 5 ans), avec des taux de succès moyens pondérés de respectivement 31%, 33% et 44%.

La sous performance des fonds ESG obligataires à court et moyen terme s’explique par une plus forte exposition aux obligations Investment Grade que les fonds non-ESG [les émissions obligataires « Investment Grade » sont de duration plus longue que les obligations plus spéculatives, les rendant ainsi plus sensibles aux mouvements de taux d’intérêt, ce qui explique leur sous performance en 2022 dans un contexte de retour de l’inflation et de hausse des taux.]

2-f/ Les limites de la réglementation actuelle dans la recherche de rendements et face aux crises

Les Caisses de retraite sont à l’origine encadrées par le décret du 25 octobre 2002, lequel peut laisser une marge d’interprétation compte tenu des dénominations et structures juridiques qu’il vise.

Le décret du 9 mai 2017 a ainsi eu pour objectif d’actualiser les règles de gestion des réserves pour une partie des régimes complémentaires. Toutefois il a été partiellement invalidé par le Conseil d’État2 ; ce dernier ayant considéré que certaines contraintes imposées étaient excessives, notamment en ce qui concerne les règles l’adossement de l’actif de placement des régimes de retraite à leur résultat technique sur les dix années à venir.

Exemple pour la CARMF (Caisse Autonome de Retraite des Médecins de France)

La CARMF a constitué des réserves à partir de 1996 afin d’anticiper les déficits techniques prévisionnels à partir de 2016.

En 2017, la CARMF détenait environ 6 milliards d’euros de réserves.

Une obligation d’adossement sur dix ans aurait contraint la caisse à réorienter ses investissements vers des actifs obligataires au moment où les taux d’intérêt étaient historiquement bas, entraînant un différentiel de rendement estimé à 1,8 milliard d’euros sur dix ans.

Cette contrainte aurait épuisé les réserves dès 2033, alors que la caisse tablait sur une préservation jusqu’en 2038.

La récente période, marquée par la crise de la COVID-19, a mis en évidence l’inadéquation de l’instrument réglementaire face à la rapidité des évolutions de marché.

Des dérogations spécifiques ont été nécessaires pour ajuster la répartition des actifs de certaines caisses.

► Ainsi afin de permettre une plus grande agilité en période trouble, il pourrait être opportun de confier la mission d’accorder ces dérogations à un organisme externe …

3. Comment atténuer les risques pesant sur les réserves ?

3-a/ Les risques avérés par le passé :

En analysant l’ensemble des exemples de faits et mécanismes ayant entraîné des pertes financières importantes, les caisses de retraite peuvent mettre en place des dispositifs et mécanismes visant à ne pas les reproduire, sinon les atténuer en cas de nouvelle occurrence comparable.

Exemple des couvertures actions pour l’Ircantec en 2020

L’Ircantec avait mis en place au sein d’un fonds de « gestion dynamique du risque » un mécanisme de couverture contre la baisse des marchés.

En 2020, l’exposition du portefeuille au marché actions a été réduite durant la période baissière par ce mécanisme ; ce qui n’a pas permis ensuite de bénéficier du rebond des marchés au second semestre.

En conséquence : une performance de – 3,49 % en 2020 au global, pour -427 M€.

Ce fait peut poser la question des stratégies de couverture sur des marchés dont l’horizon est long terme.

Exemple de la mobilisation importante de réserves à court terme pour les réserves du FRR en 2020

La loi prévoyait en 2020 le reversement d’une soulte du FRR à la CNAV de 5 Mds € environ.

Ce reversement a été effectué fin juillet 2020.

Il a impliqué les cessions suivantes, à un moment où les marchés n’avaient pas encore amorcé leurs rebonds :

- 1,65 Mds € d’actions

- et 2,8 Mds € d’obligations

… pour une moins-value par rapport aux valeurs de marché fin 2019 de l’ordre de 18%.

Ce fait peut illustrer l’importance de détenir des réserves de précaution investies sur des supports permettant leur mobilisation rapide sans (trop de) décote et la nécessité de disposer d’outils de prévision de trésorerie fins et facilement configurables en cas d’imprévus.

3-b/ Approche par types de risques

Les exemples de risques avérés par le passé et la décomposition de leurs facteurs et conséquences doivent pousser les caisses de retraite à adopter une approche par type de risques et simuler leurs impacts en cas d’occurrences :

- risque de liquidité (pouvant impliquer des ventes hâtives et massives d’actifs avec décotes importantes si les réserves de liquidités ne sont pas suffisantes)

- risque de marché (krach boursier)

- risque de taux (notamment sur la valeur des titres obligataires)

- risque de crédit ou risque de contrepartie

- risque de change (les fluctuations défavorables des taux de change pouvant impacter la valeur des actifs qui y sont investis)

- risque opérationnel et lié aux systèmes (les erreurs de traitement des données ou déficiences des systèmes pouvant entrainer de mauvaises décisions)

- risque de fraude et de conformité (pouvant exposer la Caisse à des sanctions et/ou un risque d’image)

- risque politique (dont les décisions ou les changements de cadres pourront impacter les situations et prévisions)

- risque fiscal (de mauvaise interprétation de la législation ou du changement de fiscalité sur certains supports)

L’approche doit également être complétée par la mise en place d’allocations qui maximisent le couple rendement / risques (ratio Sharpe …).

3-c/ Contrôleur interne ou externe ?

| Contrôleur interne | Contrôleur externe | |

| Avantages | Connaissance de l’organisation et des processus internes, ce qui peut faciliter une évaluation plus précise des risques spécifiques. | Objectivité et indépendance |

| Activité dédiée à temps plein, le contrôleur interne étant dédié à sa fonction | Expertise sur des sujets précis | |

| Moindre coût | Benchmarks externes | |

| Inconvénients | Risque de manque d’objectivité et d’impartialité, en raison de sa proximité avec l’organisation | Coûts |

| Manque de diversité des expériences en tant que contrôleur et moindre technicité métier sur certains sujets | Moindre connaissance de l’organisation |

► Le choix entre un contrôleur interne et un contrôleur externe dépend des besoins spécifiques de chaque caisse de retraite, de son budget, de sa culture organisationnelle et de la complexité de ses opérations.

Le plus efficace consistera en un modèle mixte, combinant des contrôles internes et externes pour tirer parti des avantages des deux.

4 . Présentation de Fincley consulting

Qui sommes nous ?

Proposition de valeur Fincley consulting

Fincley consulting vous accompagne sur l’ensemble de la chaîne de valeur, depuis la phase d’étude, jusque dans la mise en œuvre et la conduite du changement.

Notre approche sur-mesure considère vos enjeux et les spécificités de votre organisation, en intégrant les différentes dimensions et impacts d’un projet ou d’une étude : financiers, organisationnels, opérationnels, règlementaires, juridiques…

Nous nous appuyons sur une méthodologie éprouvée et notre connaissance fine des métiers.

Notre approche conseil et nos types d’interventions

Exemples d’interventions