L’intégration des considérations ESG dans les processus de connaissance client

Environnemental : réguler les émissions de CO2 et de gaz à effet de serre, recycler les déchets, diminuer la consommation d’électricité, prévenir les risques, environnementaux, la protection des ressources naturelles ou encore la diminution de l’émission de polluants.

Social : assurer la qualité du dialogue social au sein des entreprises, permettre l’emploi des personnes handicapées, la formation des salariés, le positionnement en faveur des politiques d’inclusion et d’égalité, le maintien d’une conduite éthique, avec des mécanismes de lutte contre la discrimination ou encore la corruption et le harcèlement.

Gouvernance : permettre la transparence de la rémunération des dirigeants d’entreprise, soutenir la lutte contre la corruption ou encore encourager la féminisation des conseils d’administration.

Les institutions financières – et en premier lieu les banques – sont fortement encouragées à revoir la manière dont leurs produits et services financiers intègrent les considérations ESG dictées par des réglementations émergentes (Sustainable Finance Disclosure Regulation (SFDR) de l’UE, DTS du Royaume-Uni, TCFD créée en 2015 par le G20, par exemple). Elles doivent redéfinir leurs opérations pour intégrer des critères ESG aux investissements proposés à leur clientèle.

La criminalité environnementale des entreprises est l’un des crimes générateurs de produits les plus rentables au monde. Chaque année, environ 110 à 281 milliards de dollars de gains criminels sont générés, ce qui comprend un large éventail d’activités telles que :

- Extraction illégale ;

- Commerce des forêts et des minéraux ;

- Défrichement illégal et trafic de déchets.

A mesure que les réglementations se précisent, le « Know Your Customer » (KYC pour « Connaître votre client » en français) constitue un élément clé de la protection de l’environnement et de l’impact social. Il s’agit de processus obligatoires qui participent à la connaissance client globale au moment de l’entrée en relation avec un client et pendant toute la durée de la relation commerciale. La connaissance client consiste à recueillir suffisamment d’informations pour identifier et comprendre clairement les activités de la clientèle de son entreprise. La réglementation impose, en effet, aux entreprises, des obligations strictes dans le but de détecter plus facilement des faits attribuables au blanchiment d’argent et au financement du terrorisme par exemple.

L’ESG est à l’origine du risque de blanchiment vert. Les émetteurs de solutions vertes peuvent divulguer de fausses déclarations engendrant un risque de manquement en termes de conformité pour les institutions financières. En effet, l’investissement responsable doit être objectivé. C’est pourquoi il est nécessaire pour les institutions financières de définir un cadre et des critères qui permettent d’apporter une évaluation nouvelle des actions de leurs clients.

Les considérations ESG évoluent de manière exponentielle car les jeunes générations sont pleinement conscientes que les échanges commerciaux ne peuvent plus répondre à l’unique logique financière. Les institutions financières et les régulateurs doivent donc partager leurs pratiques ESG actuelles, faire mieux et coopérer pour envisager une meilleure qualité de clientèle et un meilleur retour sur investissement

1.Un cadre règlementaire de plus en plus complet

SFDR, MiFID II, Taxonomie UE verte : ces noms de code revêtent les plus récentes réglementations ou classifications européennes encadrant l’investissement responsable.

En vue de renforcer la stabilité du système bancaire, la réglementation inclut à l’approche financière classique une approche extra-financière. Celle-ci conduit peu à peu les banques vers la prise en compte de critères ESG dans leurs activités, dont la connaissance client. François Villeroy de Galhau, gouverneur de la Banque de France, conclut que « Si une institution financière ne gère pas les risques liés au climat, et si le superviseur ne les regarde pas, alors ils manquent à leur devoir de maintien de la stabilité financière ». Et d’ajouter, « À la Banque de France et de plus en plus au sein de l’Eurosystème, nous sommes animés d’une ambition simple mais tenace : faire tout notre possible pour soutenir et compléter l’action collective en matière de lutte contre le réchauffement climatique ».

Taxonomie européenne verte

L’objectif de la Taxonomie européenne est double : inciter les entreprises à déterminer leur positionnement par rapport à la trajectoire de transition durable de l’UE et, se faisant, permettre aux acteurs financiers de prioriser l’allocation de financements aux projets et actifs reconnus comme étant les plus contributifs à cette trajectoire.

Pour cela, le règlement crée une classification (taxonomie) des activités économiques selon leur potentiel de contribution aux 6 objectifs environnementaux définis par l’UE (d’où l’appellation commune de « Taxonomie verte ») :

- Atténuation du changement climatique ;

- Adaptation au changement climatique ;

- Protection et utilisation durable des ressources hydriques et marines ;

- Transition vers une économie circulaire ;

- Prévention et contrôle de la pollution ;

- Protection et restauration de la biodiversité des écosystèmes.

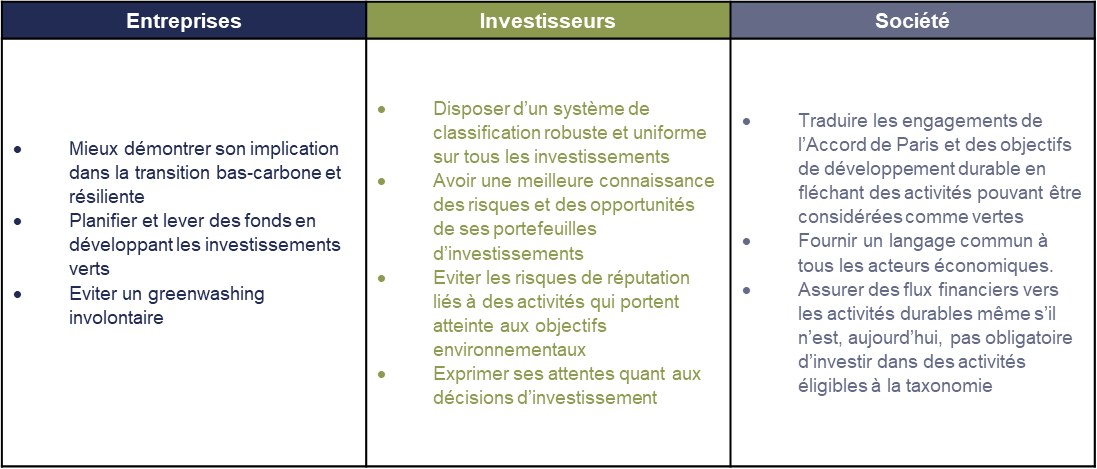

La prise en compte de cette taxonomie apporte des avantages aux entreprises, aux investisseurs et à la société au sens large :

Règlement UE SFDR : une obligation de transparence pour les clients entreprises

Le SFDR établit des obligations de transparence en matière de durabilité pour les acteurs des marchés financiers et les conseillers financiers à l’égard des épargnants. Les objectifs du règlement SFDR sont :

MiFID II (Markets in Financial Instruments Regulation) et les préférences ESG

MiFID II est une directive de grande envergure qui couvre la protection des investisseurs, la transparence des frais, les contrôles internes et externes, la structure du marché et, bientôt, la durabilité. Depuis le 2 août 2022 et la révision de MiFID II, les institutions financières doivent, au-delà de l’appétence au risque, de l’expertise et de la situation financière, prendre en compte les préférences ESG de leurs clients et les lier à leurs produits financiers.

L’utilisation d’une approche scientifique par le biais de questionnaires psychométriques ou de finance comportementale sera essentielle pour s’assurer de fournir des recommandations ESG conformes et pertinentes aux clients, sans altérer la satisfaction client. Nul doute que cette nouvelle exigence aura un impact majeur sur les systèmes IT et les processus internes, notamment les processus KYC, de la plupart des institutions financières.

Comment étendre le périmètre des processus KYC aux exigences ESG ? Sten Tiravy, Directeur de la Division d’Expertise au Soutient au Commerce chez BNP Paribas et Valérie Villafranca, Directrice du programme « ESG by design » chez Société Générale, s’accordent tous deux à dire que l’enjeu n’est pas de créer de nouveaux processus KYC mais bien d’insérer l’ESG au sein des processus existants. Nous y revenons en détails.

2.L’intégration des critères ESG dans les processus de KYC

Dans un paysage réglementaire évolutif sur les questions liées aux changements climatiques et à la responsabilité sociale, les institutions financières sont encouragées à élargir leurs visions des risques. Bien que le concept d’ESG a d’abord été déployé pour aider les entreprises à investir dans des placements durables, il trouve un écho dans le « Customers Due Dilligence ». La bonne intégration des mesures ESG passe par une bonne compréhension des clients et donc la vérification des informations afférentes à ces derniers.

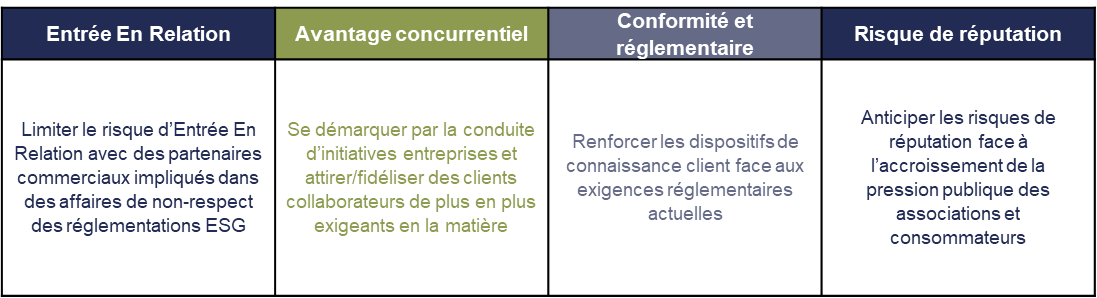

Le contexte réglementaire exige des institutions financières de renforcer leurs mesures en termes de connaissance client. Le développement de processus KYC performants est un des leviers à actionner afin de se démarquer des autres acteurs. Les institutions financières doivent poursuivent leurs efforts de transformation en la matière, car les clients deviennent de plus en plus exigeants et attentifs aux initiatives entreprises.

Selon Valérie Villafranca, il est indispensable de « ne pas créer de nouveaux processus ESG autonomes ». Cette décision a été prise au sein du Groupe pour limiter les impacts négatifs liés à la création de processus dédiés. L’enjeu majeur de cette co-intégration réside dans le fait de respecter les contraintes afférentes au KYC réglementaire tout en intégrant des notions ESG. En effet, Valérie Villafranca remarque qu’il est compliqué de « garder au sein d’un même processus les contraintes réglementaires et les besoins ESG. Toutefois, on doit pouvoir terminer le processus KYC réglementaire d’un client sans avoir encore collecté l’intégralité de l’information relative à la connaissance client (dont les informations ESG de ce client) ».

La satisfaction client est un enjeu stratégique majeur pour les institutions financières. Le client doit être placé au centre des discussions lorsqu’il s’agit du déploiement de projet en lien avec ses données. Les attentes clients relatives aux critères ESG doivent être connues par les institutions financières. Pour ce faire, deux méthodes sont à envisager : le déploiement d’un questionnaire ESG ou la réutilisation des données ESG du client. Le questionnaire est à présenter lors de l’entrée en relation ou lors des collectes périodiques afin de mieux comprendre les attentes clients.

La réutilisation de la donnée peut quant à elle se faire par une retraduction des informations déjà disponibles via des sources internes ou externes. Ces deux moyens d’acquisition doivent être instaurés pour connaître les volontés des clients et maîtriser les risques afférents.

Au sein de BNPP, ces deux méthodes sont appliquées pour mesurer l’implication et la préparation des clients quant aux déploiements des réglementations ESG. Un questionnaire adapté aux secteurs d’activités du client est à remplir par les équipes conformités. Pour ce faire, le Front Office peut se tourner vers le client ou bien récupérer la donnée dans les rapports extra-financiers. Les processus de connaissance client englobent à la fois les processus KYC affiliés à la conformité et, les processus ESG associés majoritairement à une gouvernance du risque de crédit. Les activités de collecte de données et d’informations relatives à l’ESG ne doivent donc pas nuire à la relation d’affaires.

L’incorporation de critères ESG dans la culture de l’entreprise permettra aux institutions financières d’augmenter leur visibilité et d’accroître leur rentabilité. L’intégration de plusieurs composantes ESG dans les processus KYC permet aux institutions financières de mieux connaître leurs clients pour leur proposer des produits financiers mieux adaptés à leurs attentes.

3.Les conséquences de l’intégration des critères ESG dans la gouvernance de la Conformité

Les nouvelles réglementations en vigueur inhérentes aux critères ESG sont, par manque d’expérience, complexes et à fort impact disruptif pour les processus internes. Cependant, ces nouvelles réglementations peuvent être vues comme un avantage en capitalisant sur la connaissance et le savoir-faire des équipes pour construire une gouvernance durable.

L’intégration des critères ESG pourrait avoir des impacts négatifs sur l’organisation des équipes dédiées au KYC. Cette intégration augmente la charge de travail générée par l’apprentissage de nouveaux types de contrôles et de nouvelles diligences. La nouveauté de ces traitements engendre la dispense de nombreuses formations qui peuvent s’avérer laborieuses. De plus, ces nouveaux scénarios demandent une refonte des processus existants. Si ces nouveautés sont mal pilotées, elles pourront créer des augmentations de temps de traitement impliquant des régressions dans les processus et une insatisfaction client.

Pour Valérie Villafranca l’intégration des critères ESG « va fortement impacter les processus KYC ». Au sein du programme « ESG by Design », des séances de formations ont d’ores et déjà été prévues pour anticiper ces changements s’adressant à la fois aux équipes Front Office et aux équipes conformité.

Premièrement, il est indispensable de bien caractériser la donnée utilisée afin de définir, de façon pérenne, les critères ESG à forts impacts et ceux nuisant à la productivité. Lors de notre entretien, Valérie Villafranca nous a indiqué que la Société Générale concentre ses actions sur la définition des listes d’exclusions en lien avec 11 politiques sectorielles. Ces 11 politiques sectorielles sont le résultat d’un engagement volontaire de la Société générale.

De son côté, BNP Paribas semble en avance sur la définition des données et informations relatives aux critères ESG. Les politiques sectorielles et limitations du devoir de vigilance sont déjà implémentées. Cependant, la gestion de ces informations reste à clarifier afin d’anticiper les risques afférents à ces nouveaux processus.

Deuxièmement, les institutions financières doivent utiliser des outils adaptés pour ne pas créer de la charge additionnelle pour leurs équipes. Les acteurs doivent être vigilants quant à la fiabilité de la donnée récoltée. Ces activités de collecte peuvent être délocalisées : par exemple, des sociétés proposent aux institutions financières la co-construction des modèles de catégorisation des informations concernant les critères ESG.

Troisièmement, la bonne intégration de ces nouvelles données implique une refonte partielle des processus de conformité pour permettre une approche transverse de la connaissance client tout en améliorant la satisfaction client.

Nous observons chez Fincley des synergies naturelles pour l’intégration des réglementations ESG dans la gouvernance conformité des institutions financières. Les équipes conformités sont, par leur savoir-faire en termes de technique de surveillance, de connaissance client et de mise en œuvre de réglementations, identifiées comme les acteurs de l’intégration des critères ESG au sein des institutions financières. L’enjeu majeur de l’intégration des composantes ESG dans les processus de connaissance client réside dans la qualité et le traitement de l’information. S’il apparaît que la question du coût n’est pas une priorité majeure pour l’heure, nous pouvons nous demander comment les banques s’organiseront pour tirer profit des contraintes ESG tout en maintenant une activité commerciale plus agile et plus verte.

Laurine PENAQUE

Consultante Fincley Consulting

laurine.penaque@fincley.com/old2023

Jean-Philippe SIMON

Consultant Fincley Consulting

jean-philippe.simon@fincley.com/old2023

[1] Top 10 risk & compliance trends for 2022. Navex

[2] European regulators integrate ESG into KYC. Investment executive. (January 2022)

[3] World Economic Forum (2020). The Global Risks Report 2020. P.2.

[4] Green Compliance : Adding Potential Complications to Your KYC Onboarding. Acamstoday (May 2022)

[5] Rate the raters 2020 : Investor survey and interview results. Sustainability (March 2020)

[6] European Commission (2020), Non-financial reporting by large companies (updated rules)